Die Aktienmärkte haben eine Woche beendet, die stark vom großen Verfallstermin geprägt war. Der gigantische Optionsverfall (über 4 Billionen US-Dollar) überlagerte (kurzfristig?) die gemeldeten Wirtschaftsdaten und die EZB-Sitzung. Gleichzeitig gab es im Anleihemarkt einen Anstieg der Renditen zu verzeichnen, was darauf hinweist, dass die zuletzt steigenden Inflationskomponenten Sorgen über eine nachhaltige Reduzierung der Teuerung auslösen. Insbesondere der Ölpreis, der ein neues Jahreshoch erreichte, verstärkte diese Bedenken. Der rasche Anstieg der Energiepreise muss eingebremst werden, da er sonst die Inflationserwartungen wieder ansteigen lässt und die Notenbanken unter Handlungsdruck hält.

In der kommenden Woche stehen wichtige geldpolitische Entscheidungen an. Die Federal Reserve wird ihre Entscheidungen verkünden, wobei es wahrscheinlich ist, dass es keine Zinserhöhung geben wird. Allerdings wird Fed-Chef Powell wahrscheinlich die Tür für zukünftige Erhöhungen offenlassen und den eigentlichen Pivot noch als “Pause” deklarieren. Die Tagungen der Bank of England (BoE), bei der eine weitere Zinserhöhung erwartet wird, und der Bank of Japan (BoJ), die möglicherweise erste geldpolitische Straffungen vornehmen wird, sind ebenfalls wichtige Ereignisse im kommenden Terminkalender.

Wichtige Wochentermine:

- Montag:

- %%

- Dienstag:

- 11:00 Uhr Eurozone Verbraucherpreise August (endgültig)

- 14:30 Uhr USA Baugenehmigungen August

- 14:30 Uhr USA Baubeginne August

- Mittwoch:

- 08:00 Uhr BRD Erzeugerpreise August

- 20:00 Uhr USA Fed Zinsentscheid

- 20:30 Uhr USA Fed Pressekonferenz

- Donnerstag:

- 13:00 Uhr GB BoE-Zinsentscheid

- 14:30 Uhr USA Erstanträge auf Arbeitslosenhilfe

- 14:30 Uhr USA Philadelphia-Fed-Index September

- 16:00 Uhr USA Verkauf bestehender Häuser August

- Freitag:

- 04:30 Uhr Japan BoJ-Zinsentscheid

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe September (vorläufig)

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor September (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe September (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor September (vorläufig)

- 15:45 Uhr USA S&P Global Einkaufsmanagerindex Dienstleistungssektor September (vorläufig)

- 15:45 Uhr USA S&P Global Einkaufsmanagerindex Verarbeitendes Gewerbe September (vorläufig)

Hinweis: Hole mehr aus Trading-Portal.NET und aktiviere Deinen Informationsvorsprung mit Trading-Portal.NET Premium. Alle Vorteile ansehen.

Trading-Portal.NET Newsletter abonnieren:

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn 2023. DAX (+14,15%), S&P500 (+15,89%), Dow Jones (+4,46%) und Nasdaq100 (+39,06%).

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth (Nasdaq) & Value weiterhin auf einem Rekordhoch.

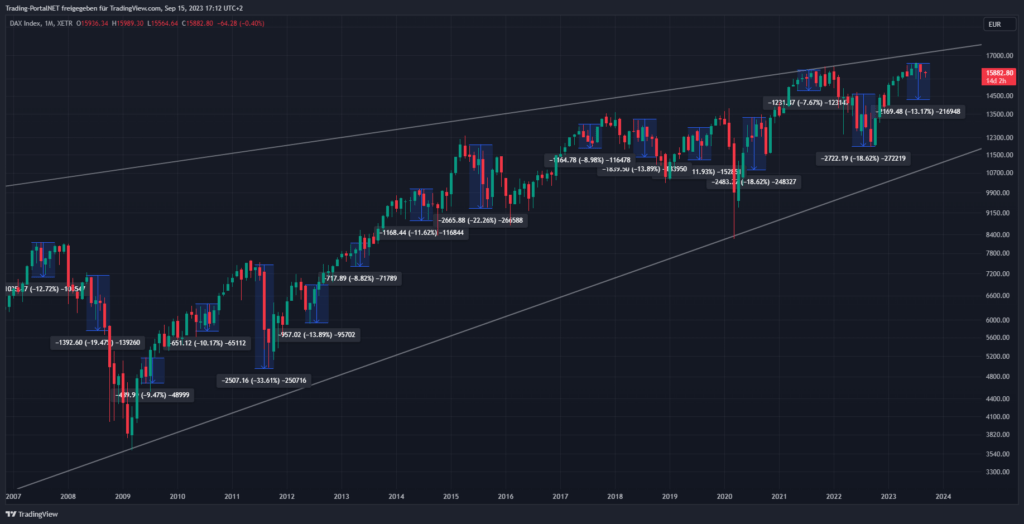

Direkt zu Beginn der Blick zur Saisonalität. Eine der bekanntesten Börsenweisheiten lautet “Sell in May and go away, but remember to come back in September.“. Der nachfolgende Chart, wo der genannte Zeitraum für die letzten 15 Jahre markiert wurde, stellt dar, dass diese Weisheit durchaus ihre Daseinsberechtigung hat. Sehr häufig gab es zwischen Mai und September den stärksten Rücksetzer des Gesamtjahres; selbst innerhalb der Rekordhausse. Eine große Ausnahme stellte das Pandemiejahr 2020 dar, als der DAX innerhalb der schwachen Saisonalität stark zulegen konnte. Vor dem Hintergrund der Straffungspolitik der Notenbanken und dem Stagflationsszenario könnte die Börsenweisheit erneut um Gehör bitten.

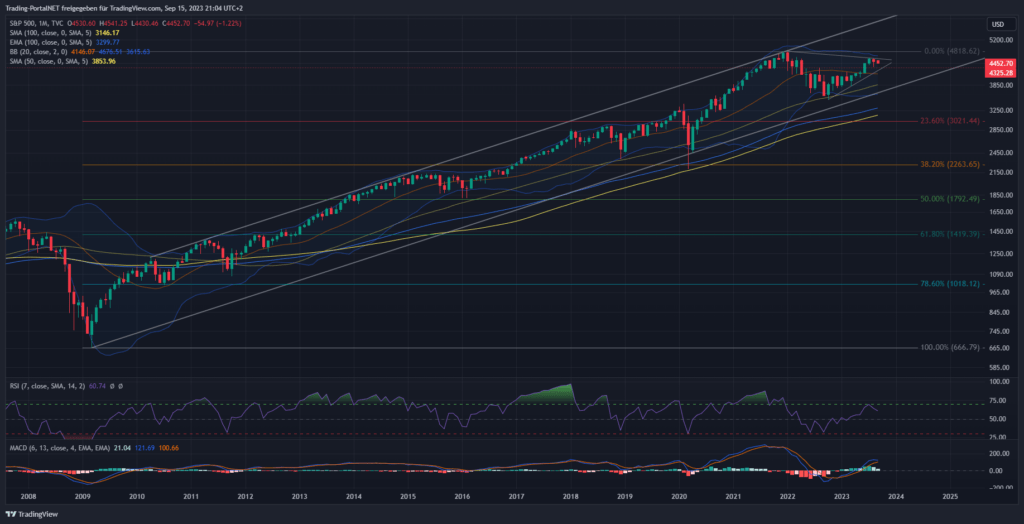

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 befindet seit Test des Verlaufshochs August 2022 um 4.325 weiter innerhalb einer Zwischenkonsolidierung, die weiterhin eine bärische Attacke auf und unter die Augusttiefs ermöglicht. Die Bullen benötigen eine nachhaltige Bewegung über die 4.5 und damit den Bruch durch die Dreiecksformation, um das Bild wieder aufzuhellen. Unterhalb bleibt die Range zur 4.380 aktiv. Darunter wäre der Weg zum Verlaufshoch 4.330 wieder geebnet. Ein Durchrutschen durch das Verlaufshoch würde weitere Tiefpunkte in Richtung 4.2xx aktivieren, wo sich für die Bullen eine wichtige Kaufzone bieten würde. Bis dahin wäre die Bewegung nur als bullische Konsolidierung zu verstehen. Unter die 4.2 dürfen die Bären den Kurs hingegen nicht mehr drücken, da sich ansonsten auch das übergeordnete Bild wieder bärisch eintrübt. Den detaillierten Ausblick gibt es im Dashboard tagtäglich aktuell.

Der Dow Jones kämpft um die Ausbruchszone er großen iSKS-Formation und verletzt den Oktober-Aufwärtstrend. Die Ausbruchbewegung wurde damit stark gestört. Die Gefahr einer Bullenfalle schwebt im Raum. Die 100-Tagelinien an der 34.3 stellen seit 3 Wochen den wichtigen Support. Oberhalb bleibt die Range zur 50-Tagelinie bei 34.9 aktiv. Darüber besteht die Chance auf die 35.3 möglich. Ein nachhaltiger Bruch durch die 100-Tagelinien würde das Bild hingegen weiter eintrüben. Die 33.800 wäre eine nächste Anlaufzone. Bei Bruch würden größeren Verwerfungen drohen. Nachfolgend müsste auch mit der 31.5 gerechnet werden.

Der Nasdaq100 in diesem Jahr als Outperformer Dank einer KI-Übertreibungsphase. Die dynamische 3. Welle der Aufwärtsbewegung wurde abgeschlossen. Die Konsolidierung in die 4. Welle wurde passend zur schwachen Saisonalität aufgegriffen. Ähnlich wie beim S&P500 bleibt das Szenario einer fortgesetzten Konsolidierung intakt. Ein neuer Abwärtsimpuls könnte sich unterhalb der 15.150 wieder Stück für Stück in Richtung Augusttiefs entfalten. Oberhalb müssten die Bullen die 15.7 herausnehmen, um die direkte Abwärtsgefahr zu unterbrechen. Erst bei Bruch durch die 14k/13.8 (Aufwärtstrend, Verlaufshoch 2022) trübt sich auch das übergeordnete Bild wieder bärisch ein.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit den 1980-er Jahren. Während Corona wurde der 40-jährige Aufwärtstrend getestet und verteidigt. Obere Begrenzungslinie und 2022-er Begrenzungslinie bremsen die DAX-Rally (von Oktober 2022) momentan aus.

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat September.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2023.

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

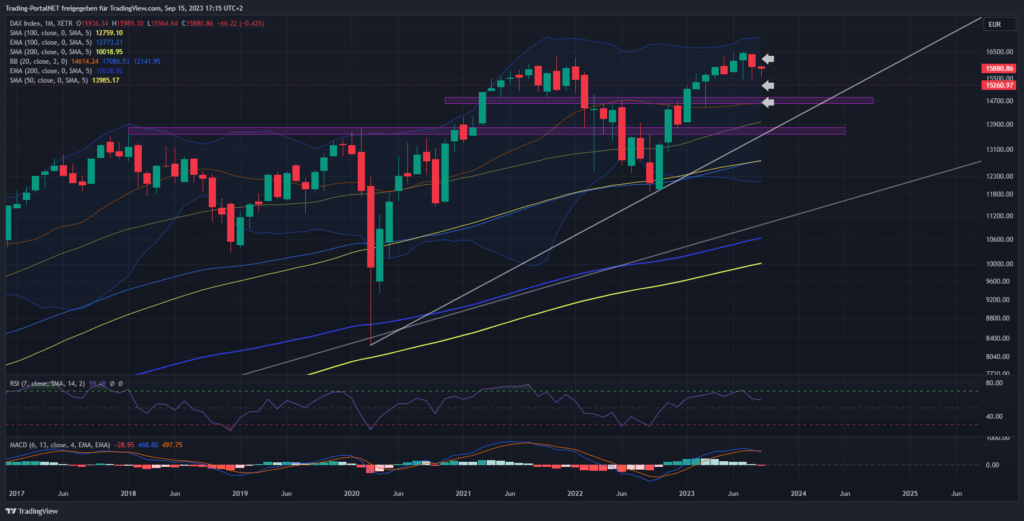

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX seit Oktober 38% zulegen konnte und am 2021/22-er Allzeithoch zunehmend toppish wirkte. Die Konsolidierung des Anstiegs startete passend zur schwachen Saisonalität und verläuft bisher im bullischen Muster.

Der Blick zum Wochenchart, wo der DAX weiter sein Broadening-Top durchläuft. Die Seitwärtsrange der letzten Wochen wurde weiterhin verteidigt. Das m. Bollinger bei der 16k deckelte auch in der 6. Woche. Weitere Tiefpunkte in die Zone 15.5 und im ideal auch 15.2 bleiben in diesem Muster wahrscheinlich. Viel tiefer darf der DAX jedoch nicht fallen, da ansonsten eine größere Korrektur tief in den 14k-Bereich wahrscheinlich wird. Ein Rücklauf über die 16k würde hingegen den Bereich 16.3 wieder in den Fokus rücken.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Der Ausblick im Videoformat

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?