Die Aktienmärkte blicken auf eine höchst volatile Handelswoche zurück. Die Bankenkrise bleibt als große Unbekannte und Unsicherheitsfaktor im Markt erhalten. Neue Not-Kreditlinien der Zentralbanken werden eifrig von den Bankinstituten aufgegriffen und lassen Zweifel an der Beruhigung im Sektor aufkommen. Die Fed und EZB stehen vor einem Spagat zwischen der Inflationsbekämpfung und der Vermeidung systemischer Risiken und lassen so beide Problemfelder vor sich hin köcheln. Die restriktive Geldpolitik wird derweil aufgrund ihrer Verzögerungseffekte die Konjunktur in den nächsten Monaten weiter eintrüben. Die Unsicherheiten in den Bankenhäusern werden die Kreditvergabestandards an die Unternehmen weiter erschweren und so deren Wachstumspfad mittelfristig blockieren.

In der neuen Handelswoche wird sich die US-amerikanische Notenbank Fed zum weiteren geldpolitischen Kurs äußern. Ein weiterer Zinsschritt – vielleicht als letzte Erhöhung – wird erwartet und wohl um 25 Basispunkte stattfinden. Zugleich dürfte Fed-Chef Powell deutlich betonen das Banksystem auch in Zukunft mit ausreichend Liquidität zu stützen. Ein schwieriger Balanceakt, der die Marktteilnehmer noch Monate beschäftigen wird.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick.

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 08:00 Uhr BRD Erzeugerpreise Februar

- Dienstag:

- 11:00 Uhr BRD ZEW-Konjunkturerwartungen März

- 11:00 Uhr Eurozone ZEW-Konjunkturerwartungen März

- 15:00 Uhr USA Verkauf bestehender Häuser Februar

- Mittwoch:

- 19:00 Uhr USA Fed-Zinsentscheid

- 19:30 Uhr USA Fed-Pressekonferenz

- Donnerstag:

- 13:30 Uhr USA Erstanträge auf Arbeitslosenhilfe Vorwoche

- 15:00 Uhr USA Neubauverkäufe Februar

- 16:00 Uhr Eurozone Verbrauchervertrauen März (vorläufig)

- Freitag:

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

- 13:30 Uhr USA Auftragseingang langlebiger Wirtschaftsgüter Februar

- 14:45 Uhr USA S&P Global Einkaufsmanagerindex Verarbeitendes Gewerbe März (vorläufig)

- 14:45 Uhr USA S&P Global Einkaufsmanagerindex Dienstleistungssektor März (vorläufig)

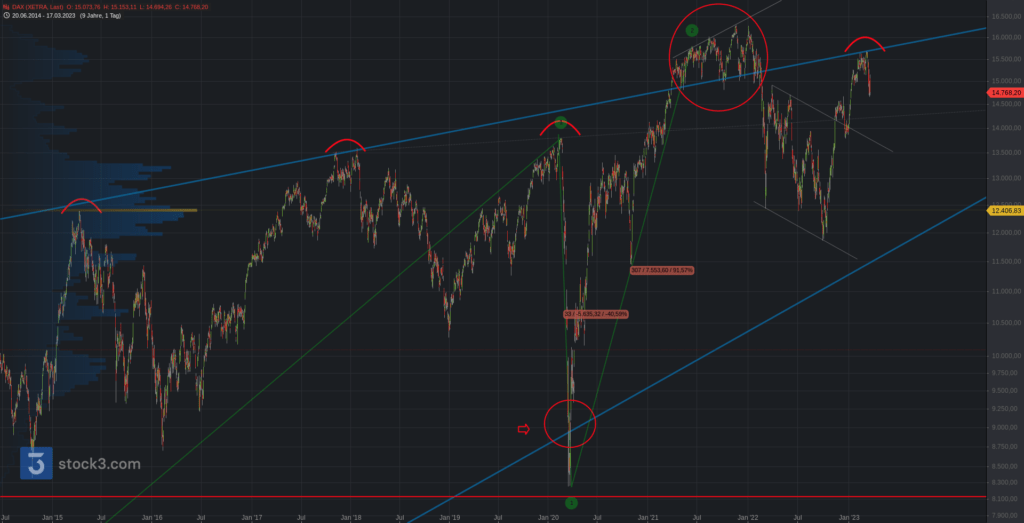

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn 2023. DAX (+6,07%), S&P500 (+2,01%), Dow Jones (-3,88%) und Nasdaq100 (+14,44%).

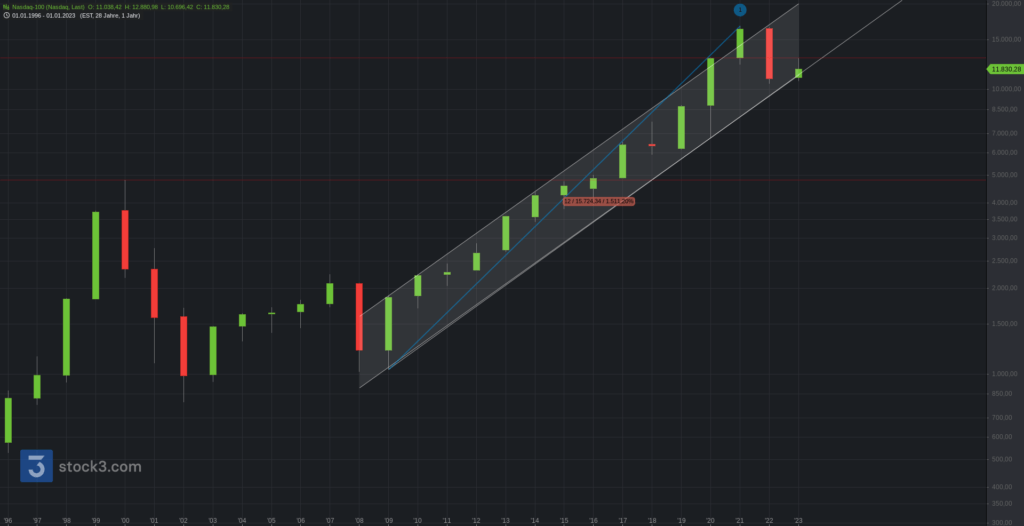

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit 2022 fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern. Der Bärenmarkt ist im breiten Markt bisher ohne Kapitulationsphase und eher als Korrektur zu werten.

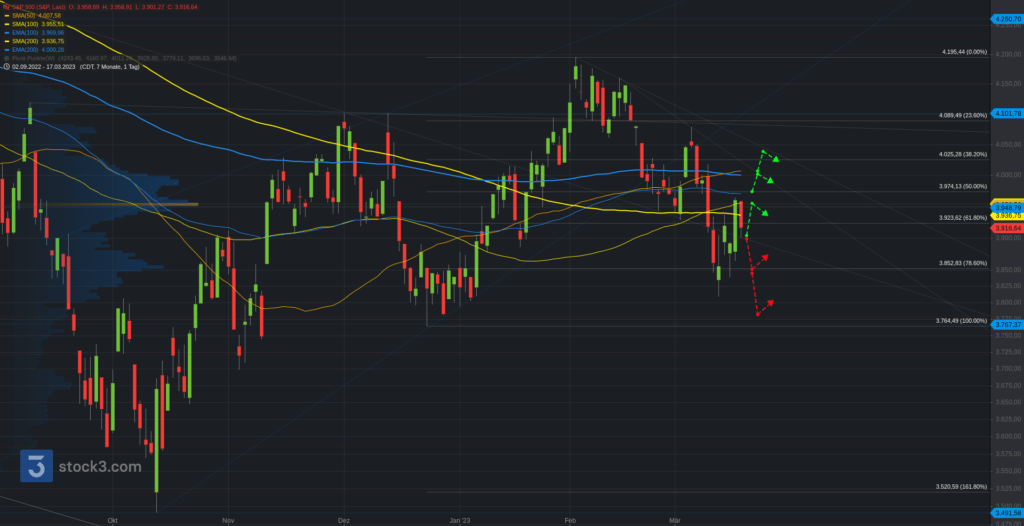

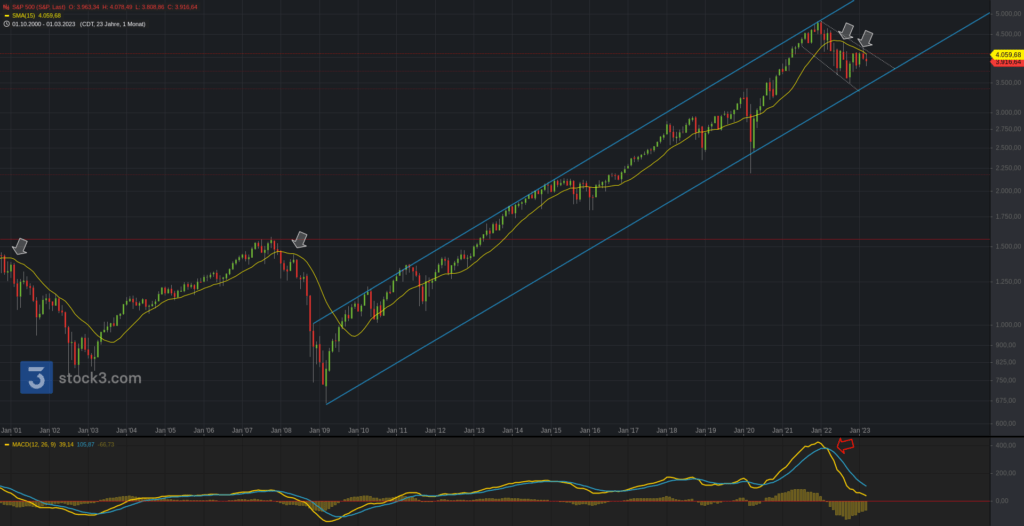

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 pendelt volatil unterhalb der 200-Tagelinien. Gegenbewegung bisher schwach und im bärischen Muster. Die 3.900 stellen den ersten relevanten Bereich. Oberhalb bleibt die Range zur 3.940/.955 aktiv. Darüber öffnet sich nach der .975 der Weg zum ema200 bei 4.000. Anschließend weitere Aufhellung zur 4.030. Unterhalb rücken hingegen die 3.850 in den Blickpunkt. Darunter die 3.800/.770. Bei Bruch 3.730.

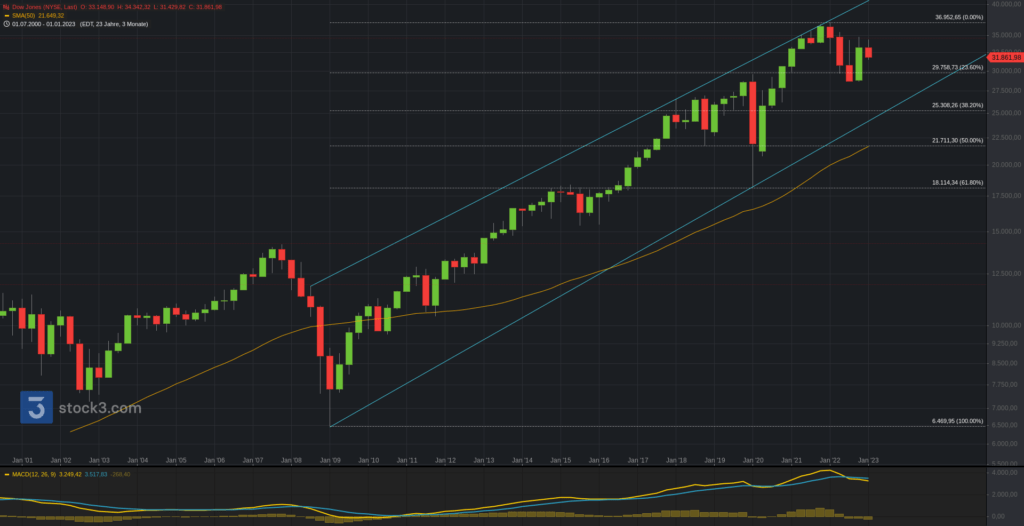

Der Dow Jones konnte seine 200-Tagelinien nicht zurückerobert und stabilisiert sich schwach oberhalb des 50-er Retracements. Die 31.800 stellen einen ersten relevanten Bereich. Oberhalb wäre die Spanne zur 32.260 und sma200 bei 32.390 weiter aktiv. Darüber wäre nach der .470 erneut ein Lauf zur 32.900 am ema200 möglich. Bei Bruch 33.2 und im Anschluss .350. Unterhalb steht hingegen die Range über die 31.500 zur .430 (fallende Keilunterkante). Darunter stärkerer Abgabedruck über die Gap-Zone 31.150 zur 30.850. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

Der Nasdaq100 war der Outperformer in der vergangenen Woche und konnte eine Bullenflagge in Richtung Februarhoch auflösen. Die 12.450 stellen einen ersten wichtigen Bereich. Oberhalb bleiben .750/.800 im Fokus. Darüber Chance auf die 13k. Bei Bruch Gap-Zone 13.230. Unterhalb wäre hingegen über die .300 erneut der ema200 bei 12.170 im Blickpunkt. Darunter der Türöffner zum sma200 bei 11.900. Bei Bruch 11.720 und anschließend Türöffner zur 11.5.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

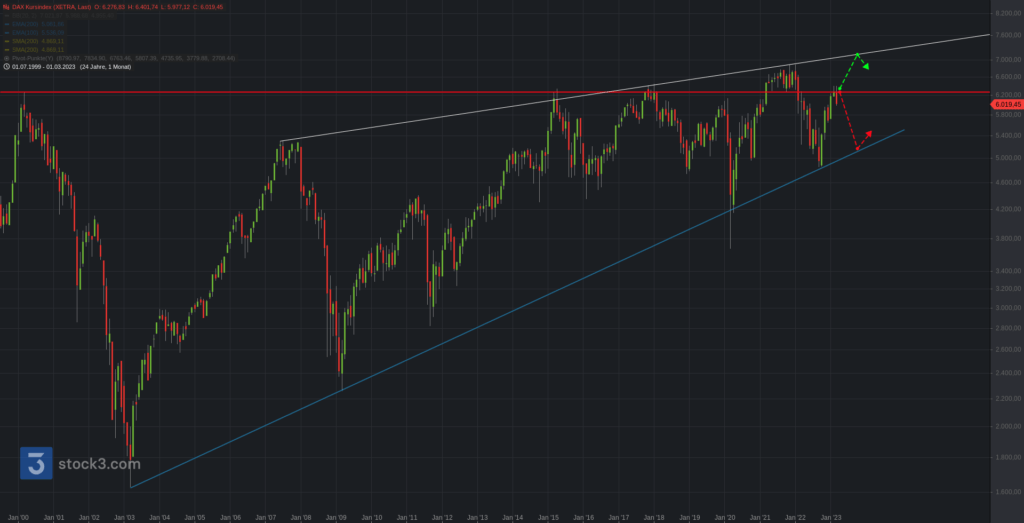

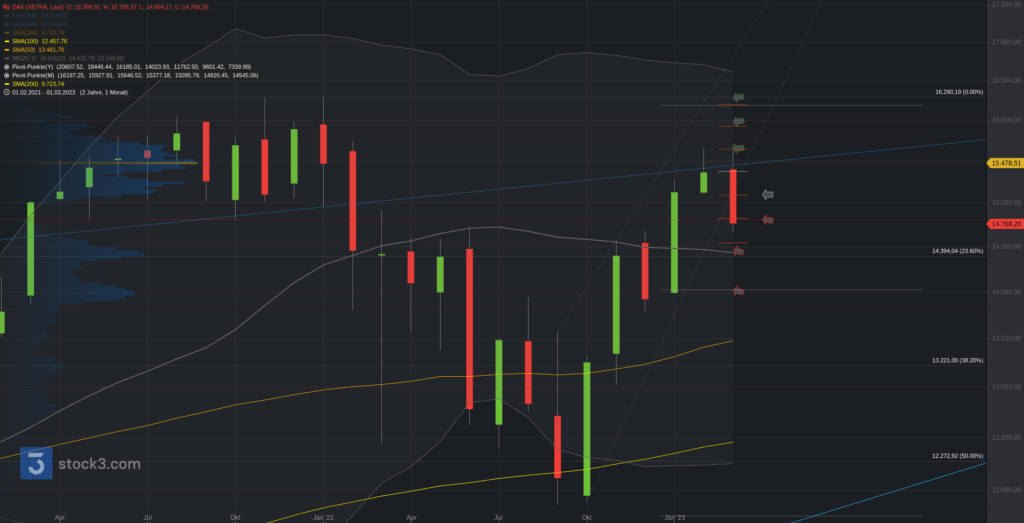

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990, wo der DAX nach drei roten Quartalskerze in Folge (gab es zuletzt inmitten der Finanzkrise 2008 und zur Dotcom-Bubble 2000) eine scharfe Gegenbewegung einleiten konnte. Ein nachhaltiger Bruch durch die Zone 14.8/15.1 würde das charttechnische Bild wieder nachhaltig aufhellen.

Folgende übergeordnete Cluster sind nun im Quartalschart zu nennen:

- 16k > 15.8 > 15.6 > 15.350 > 15.1k/14.8 > 14.5 > 14k > 13.6 > 13.3 > 13k > 12.600 > 12.180 > 11.850 > 11.450 > 11k

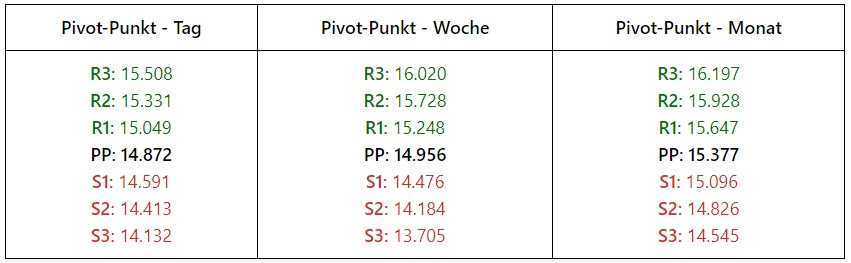

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat März.

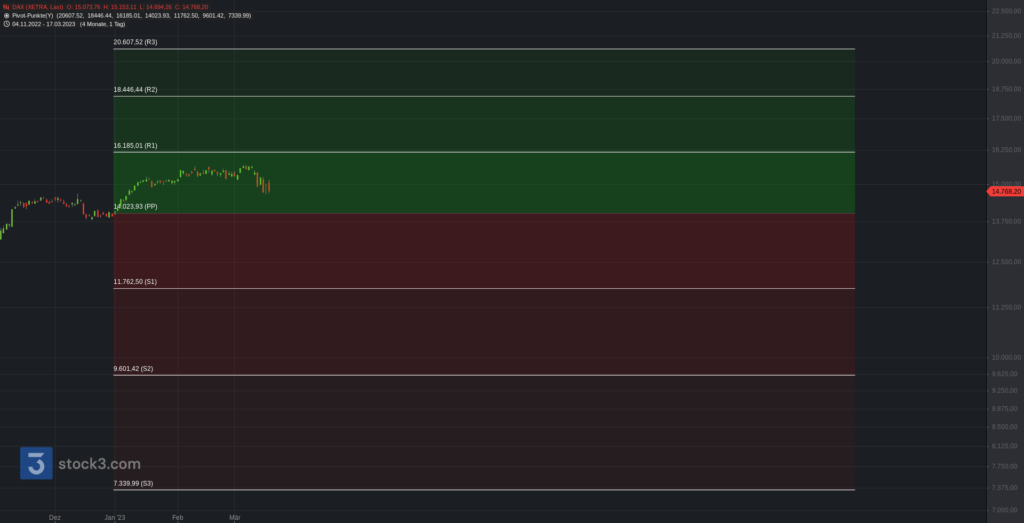

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2023.

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX seit Oktober 30% zulegen konnte. Mit der 14.8/15k wurde eine wichtige Zone überwunden und bisher verteidigt. Die 15.1 stellen einen ersten relevanten Bereich im Monatschart. Oberhalb steht weiter die Range zur 15.650. Darüber 15.800 zur 16k. Bei Bruch 16.185/.290 (AZH). Unterhalb sei hingegen die Range zur Ausbruchszone 14.8 aktiv. Darunter erste Eintrübung zur 14.450. Bei Bruch Türöffner zum nächstgrößeren Support bei 14k/13.8.

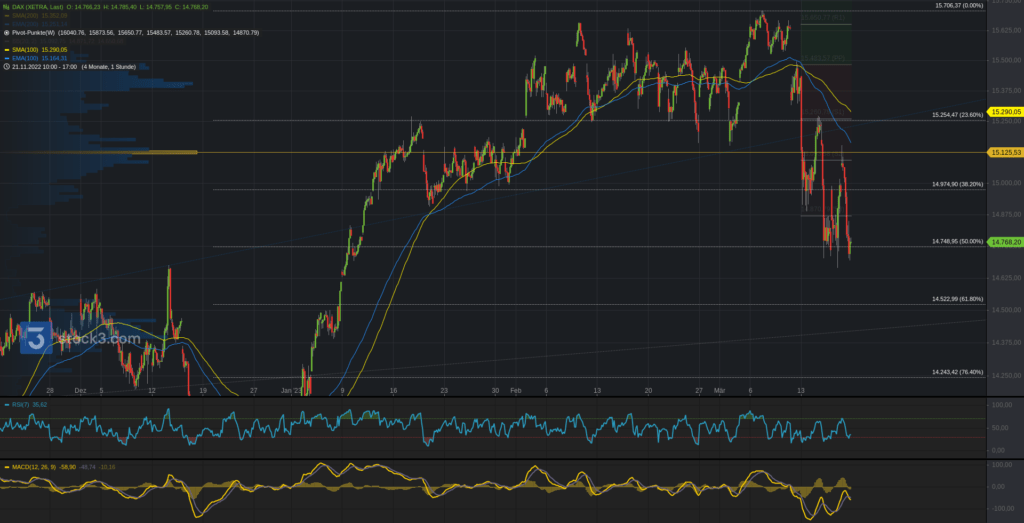

Der Blick zum Wochenchart, wo der DAX die Seitwärtsrange nach unten verlassen hat und mit der 14.650 die erste größere Supportzone erreichen konnte. Eine Konsolidierung wäre oberhalb möglich. Bei Bruch droht der direkte Weg zur 14k. Die 15.960 stellen im Wochenchart einen ersten relevanten Bereich.

Oberhalb bleibt der Cluster zur 15.150 und zur Widerstandszone .250/.290 aktiv. Darüber folgt die weitere Aufhellung zur 15.430 und .530. Bei Bruch Chance auf ein neues Jahreshoch an der .700.

Unterhalb stellen hingegen die 14.760 und .650 (sma100) eine erste wichtige Supportzone. Darunter die Eintrübung über die 14.480 zur 14.395. Bei Bruch der ema100 bei 14.185. Anschließend 14.020/13.900.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?