Die Aktienmärkte durchlebten nach den US-Inflationsdaten eine fulminante Börsenwoche. Der Value-Bereich mit einer starken Rally (DAX +19% in nur 4 Wochen). Die “Most Shorted Stocks” mit dem drittgrößten Short-Squeeze ihrer Geschichte. Der Nasdaq100 mit einem +7,4%-Tag. Davon gab es 20 in der Geschichte der Technologiebörse; 16 davon fanden innerhalb von Bärenmärkten statt. Die Verwerfungen am Kryptomarkt rundeten das Bild dieser wahrlich besonderen Börsenwoche ab.

Nach der Inflation ist vor der Rezession…

Die Abschwächung der US-Inflation von 8,2% auf nun 7,7% löste diese Freudenstürme bzw. diesen Short-Squeeze aus. Mahnende Worte finden innerhalb dieser Euphorie bisher kaum Gehör. Ein Rückgang der Inflation ist nicht gleichzusetzen mit dem Inflationsziel von 2% und einer neuen QE-Geldflut der Notenbanken. Im Gegenteil, die Geldpolitik wird weiter restriktiv bleiben und kann die Wirtschaft nicht stimulieren, sondern wird sie bis Mitte 2023 bremsen. Eine Rezession ins neue Jahr 2023 bleibt wahrscheinlich. Der Blick in die Börsengeschichte zeigt zudem ein getrübtes Bild auf die zu euphorischen Pivot-Hoffnungen. So performten die US-Börsen in den letzten 60 Jahren unmittelbar nach dem Pivot der Fed immer negativ. Der kleinste Rücksetzer lag hierbei bei -15%, der größte Rücksetzer bei -58%.

Die Inflation wird fallen und rückt für die Börsen in den Hintergrund. Die Rezession steht zur Staffelübergabe bereit. Systemische Risiken, aufgrund eines erneuten politischen Fehlers der Notenbanken (zu schnelle und zu starke Straffung), bleiben als große Unbekannte im Raum.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 11:00 Uhr Eurozone Industrieproduktion September

- Dienstag:

- 04:00 Uhr China Industrieproduktion Oktober

- 08:00 Uhr BRD Großhandelspreise Oktober

- 11:00 Uhr BRD ZEW-Konjunkturerwartungen November

- 14:30 Uhr USA Erzeugerpreise Oktober

- 14:30 Uhr USA Empire State Manufacturing Index November

- Mittwoch:

- 14:30 Uhr USA Einzelhandelsumsätze Oktober

- 15:15 Uhr USA Industrieproduktion Oktober

- Donnerstag:

- 11:00 Uhr Eurozone Verbraucherpreise Oktober (endgültig)

- 14:30 Uhr USA Philadelphia-Fed-Index November

- Freitag:

- Kleiner Verfallstermin

- 16:00 Uhr USA Verkauf bestehender Häuser Oktober

Blicken wir auf einige interessante Chartbilder:

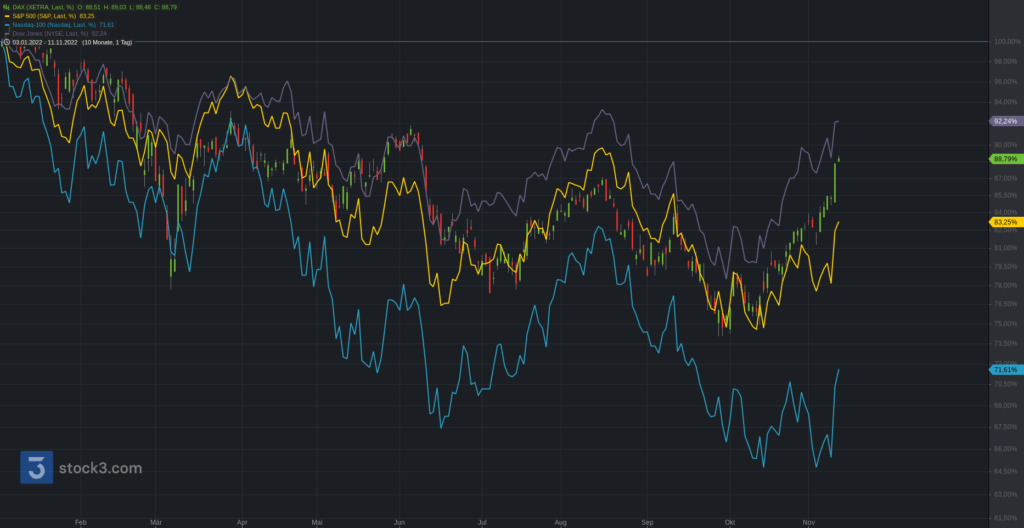

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Vor allem Wachstumstitel Nasdaq100 (-27,59%) sind besonders stark unter Druck geraten. DAX (-10,45%), S&P500 (-16,22%) und Dow Jones (-7,13%) folgen mit etwas Abstand.

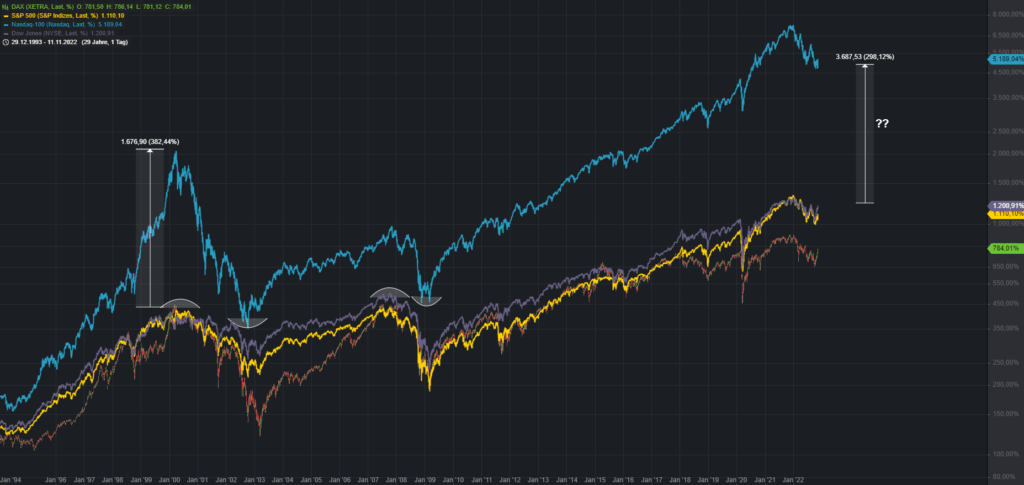

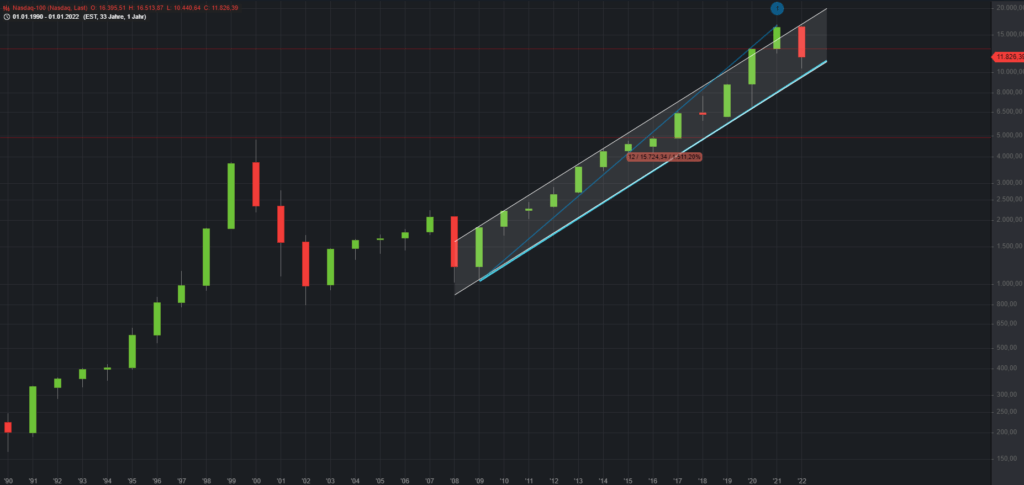

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit Jahresauftakt fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern.

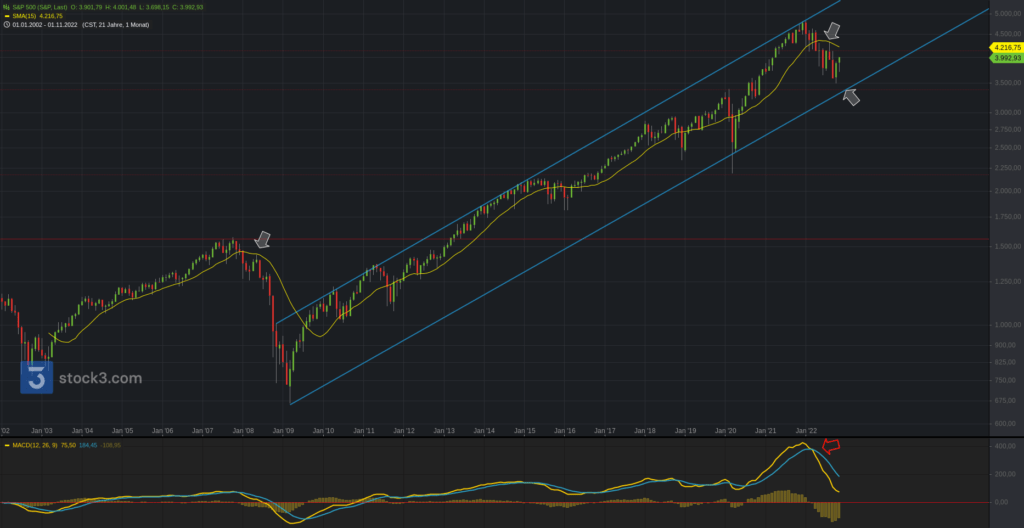

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 konnte nach den US-Inflationszahlen endlich den Widerstand an seinen 100-Tagelinien bei 3.900 überwinden. Oberhalb steht die Spanne zur 3.985 und zum ema200 bei 4.025. Darüber weitere Bewegung zum sma200 bei 4.080. Unterhalb der 3.9 kommt hingegen schnell wieder Druck auf. 3.850 und 3.790 bilden dann erste Anlaufzonen. Darunter die 3.700.

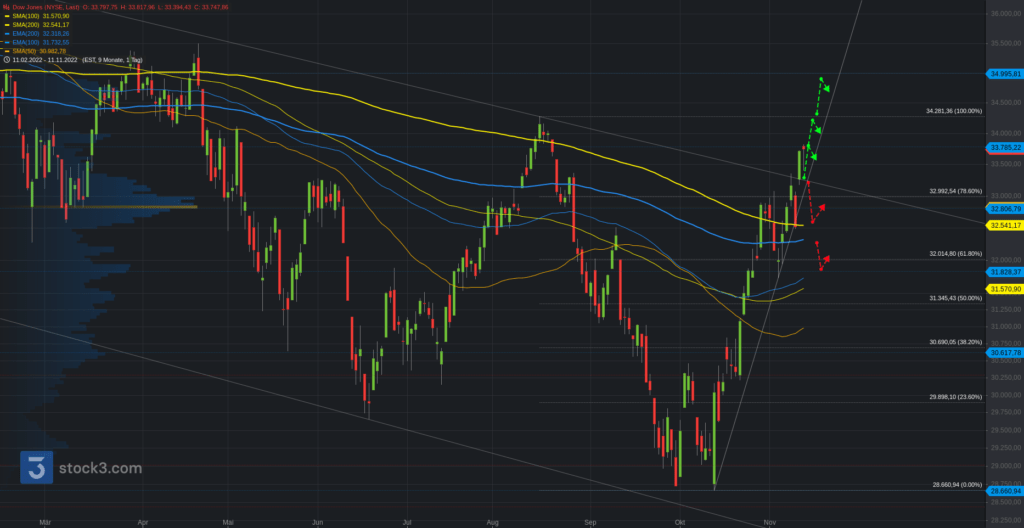

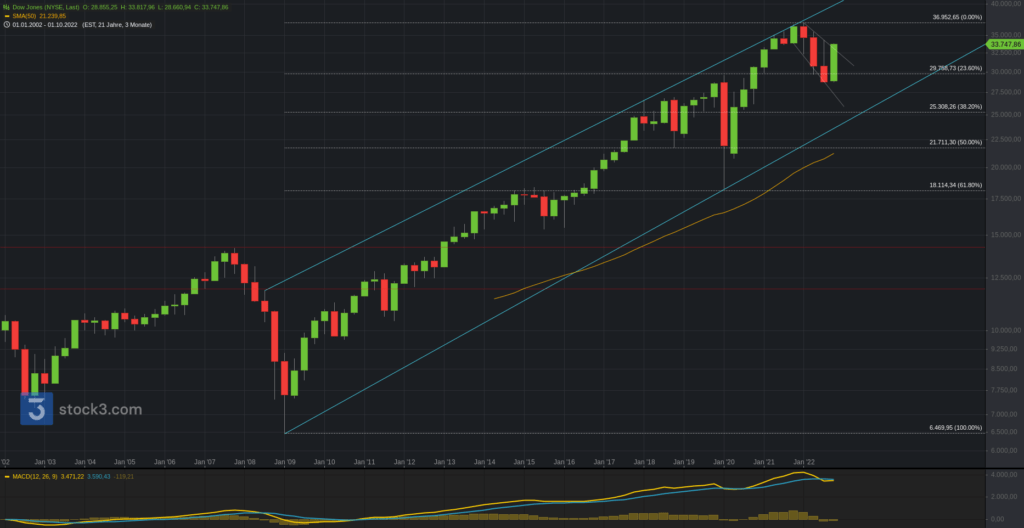

Der Blick zum Dow Jones, wo der Index seit Oktober +18% zulegen konnte. Der Abwärtstrend bei 33.250 konnte auf Wochenschluss überwunden werden, allerdings verlor der Dow seine Outperformance nach den Inflationsdaten. Oberhalb halten die Bullen eine Spanne zur 33.800. Darüber rücken 34.200/.280 in den Blick. Bei Bruch weitere Aufhellung Richtung 35k. Unterhalb stellen hingegen die 200-Tagelinien bei 32.540 und .320 eine nächste Unterstützung. Bei Bruch Eintrübung zur 31.800. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

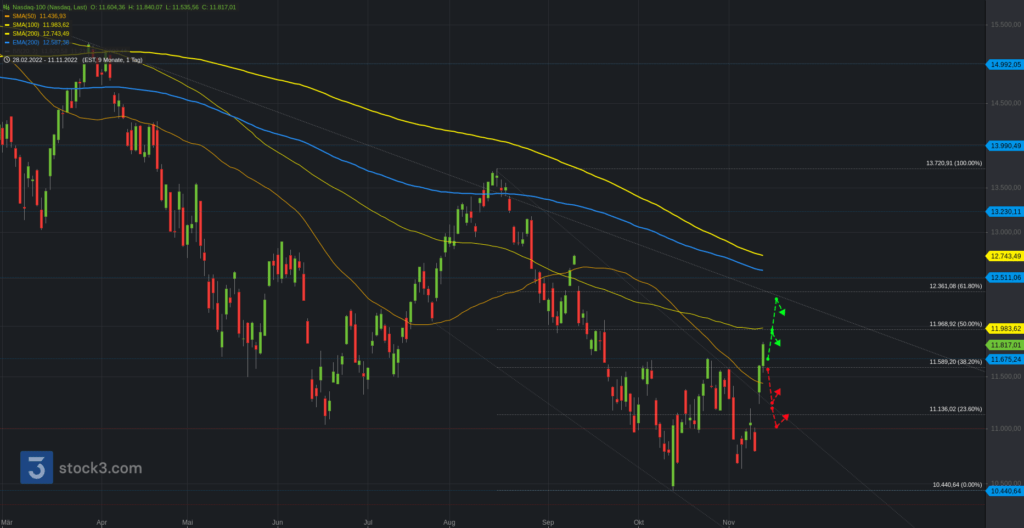

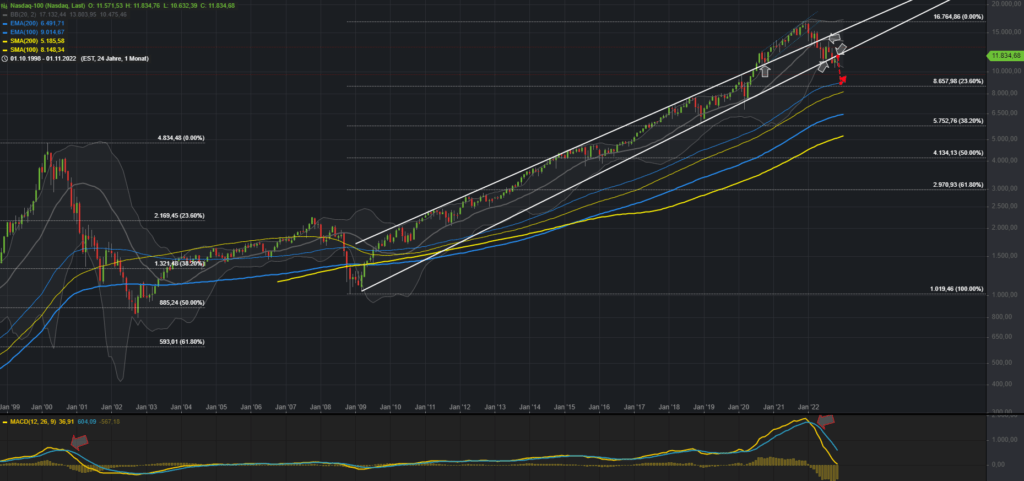

Der Nasdaq100 als diesjähriger Underperformer startete seine Bärenmarktrally erst mit den schwächeren Inflationsdaten. Oberhalb der 11.5/11.7 kann sie weiter Fahrt aufnehmen in Richtung 12k. Darüber weitere Aufhellung zur 12.350. Unterhalb wäre hingegen wieder die 11.2 im Fokus. Darunter Gap-Close an der 11k. Bei Bruch droht Test Jahrestief. Das Stagflations- und geldpolitische Szenario bleibt ein schwieriges Umfeld für “Growth”.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

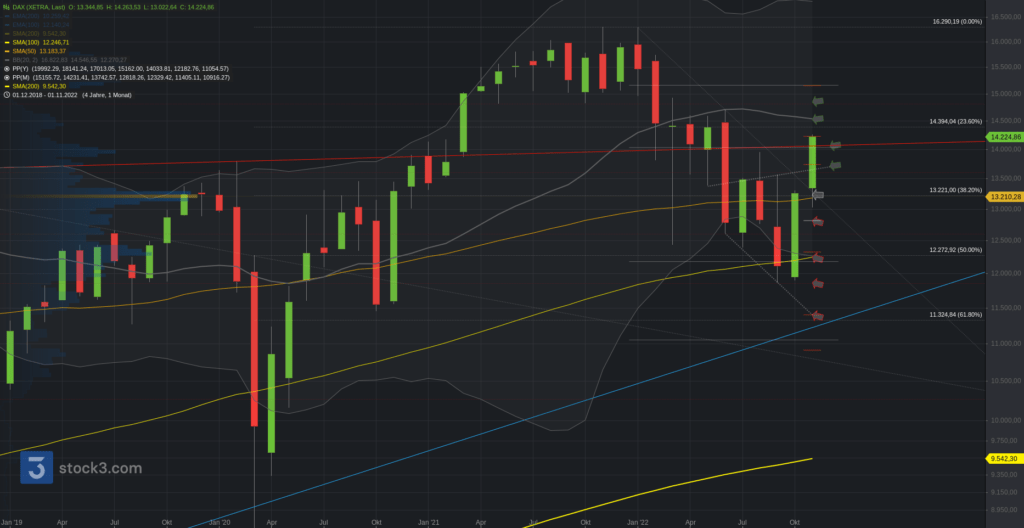

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990, wo der DAX nun die 3. rote Quartalskerze in Folge ausgebildet hat. Das gab es zuletzt inmitten der Finanzkrise 2008 und zur Dotcom-Bubble im Jahr 2000.

Unterhalb der 12.180 droht eine weitere Abverkaufswelle Richtung 11k. Oberhalb der 14k erste Stabilisierungstendenzen. Markiert sind im Chart auch die letzten beiden großen Bärenmärkte. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte.

Folgende übergeordnete Cluster sind nun im Quartalschart zu nennen:

- 15k/14.8 > 14.4 > 14k > 13.6 > 13.3 > 13k > 12.600 > 12.180 > 11.850 > 11.450 > 11k > 9.900

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat November.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2022.

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX den saisonal starken Oktober voll aufgreifen konnte und den Grundstein für eine starke Rally legte. Die 13.200 bilden einen ersten Support. Oberhalb steht die Spanne zur 13.600 und .740. Darüber 14k und 14.230. Bei Bruch 14.390 und m. Bollinger 14.550. Unterhalb sei hingegen die Range 12.820 aktiv. Darunter öffnet sich nach der 12.6 die Tür zur 12.320 und dem Kombisupport an der 12.2. Bei Bruch neue Jahrestiefs.

Der Blick zum Wochenchart, wo der DAX als Outperformer sechs Wochen in Folge mit einer Perfomance von +20% ansteigen konnte. Die 14.030 stellen hier einen ersten relevanten Bereich.

Oberhalb ist ein Cluster zur 14.230 aktiv. Darüber die Erweiterung zur 14.390. Bei Bruch 14.440 und .550. Anschließend Türöffner zur 14.8.

Unterhalb steht hingegen die Spanne zur 13.960 und .890. Darunter die 13.820 und .750. Anschließend die 13.600 als erste größere Supportzone. Bei Bruch 13.470 und .380.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?