Die Aktienmärkte waren in der vergangenen Handelswoche ordentlich getrieben. Getrieben von den Notenbanken, die Beruhigungspillen verteilten (aber trotzdem nur verbal intervenierten), sowie getrieben von Inflationsdaten und folgend der Entwicklung bei den Anleiherenditen. Umgarnt wurde der ganze Mix durch die Großen Verfallstermine. Und auch in der nächsten Woche dürfte diese Thematik weiter Bestand haben. So wird FED-Chef Powell von Montag bis Mittwoch direkt 3-mal vor den Mikrofonen erwartet. Die Märkte werden abermals gespannt lauschen und gleichzeitig die Entwicklung bei den Anleiherenditen verfolgen. Die Halbwertszeit seiner Worte war jedoch zuletzt nur von kurzer Dauer.

Hinweis: Auf meinem Youtube-Kanal bleibt ihr stets aktuell informiert (Tagesausblick, Morning-Briefing, Live-Trading).

Wichtige Wochentermine:

- Montag:

- USA Verkauf bestehender Häuser Februar

- USA Rede Fed-Präsident Powell

- Dienstag:

- USA Neubauverkäufe Februar

- USA Anhörung von Fed-Chef Powell vor Ausschuss des Repräsentantenhauses

- Mittwoch:

- BRD/ Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe März

- BRD/ Eurozone Einkaufsmanagerindex Dienstleistungssektor März

- USA Auftragseingang langlebiger Wirtschaftsgüter Februar

- USA Markit Einkaufsmanagerindex Verarbeitendes Gewerbe März

- USA Markit Einkaufsmanagerindex Dienstleistungssektor März

- USA Anhörung von Fed-Chairman Jerome Powell vor Bankenausschuss des Senats

- Donnerstag:

- BRD GfK-Konsumklima für April

- USA Anträge auf Arbeitslosenhilfe Vorwoche

- USA BIP Q4 (endgültig)

- Freitag:

- BRD ifo-Geschäftsklimaindex März

- USA Konsumausgaben Februar

- USA Persönliche Einkommen Februar

- USA Konsumklima Uni Michigan März

Blicken wir auf einige übergeordnete Chartbilder:

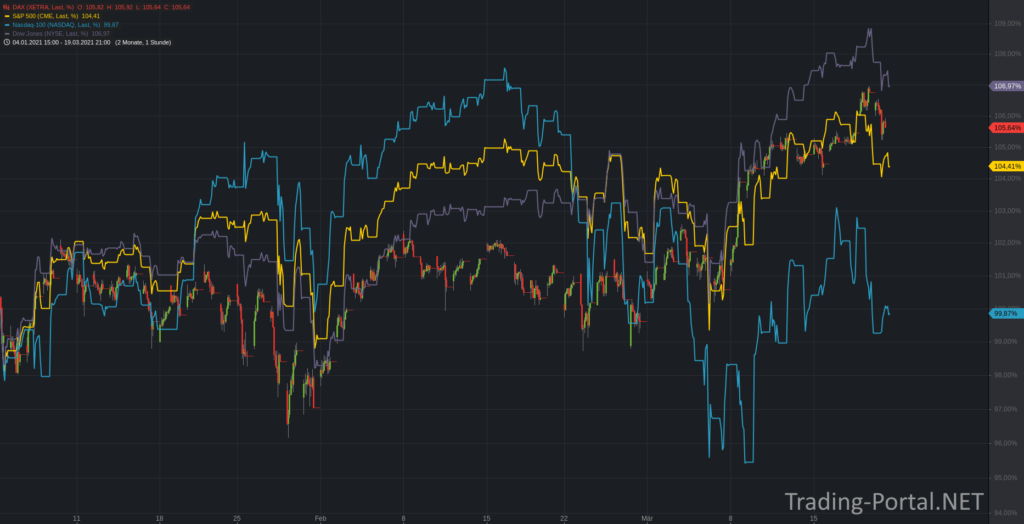

Anbei ein Vergleich zwischen Nasdaq100, S&P500, Dow Jones und DAX seit Jahresbeginn 2021 (Grafik 1) und seit Mitte der 90-er Jahre (Grafik 2). Im noch jungen Jahresverlauf ist die Umschichtung von Tech zu Value sehr auffällig. Der Nasdaq100 entwickelte sich vom Outperformer zum Underperformer und tauschte mit DAX & Dow die Plätze. Auffällig bleibt im übergeordneten Bild (Grafik 2) trotzdem die sehr starke Divergenz (mittlerweile größer als zur Dotcom-Bubble während der Jahrtausendwende) zu den Tech-Werten und dem “breiten Markt”. Die aktuelle Umschichtung fällt bisher kaum ins Gewicht.

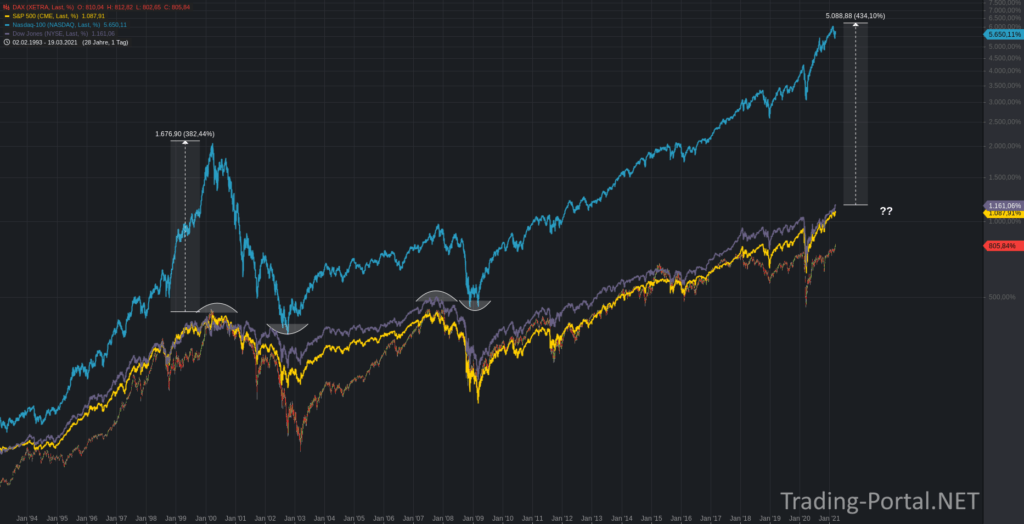

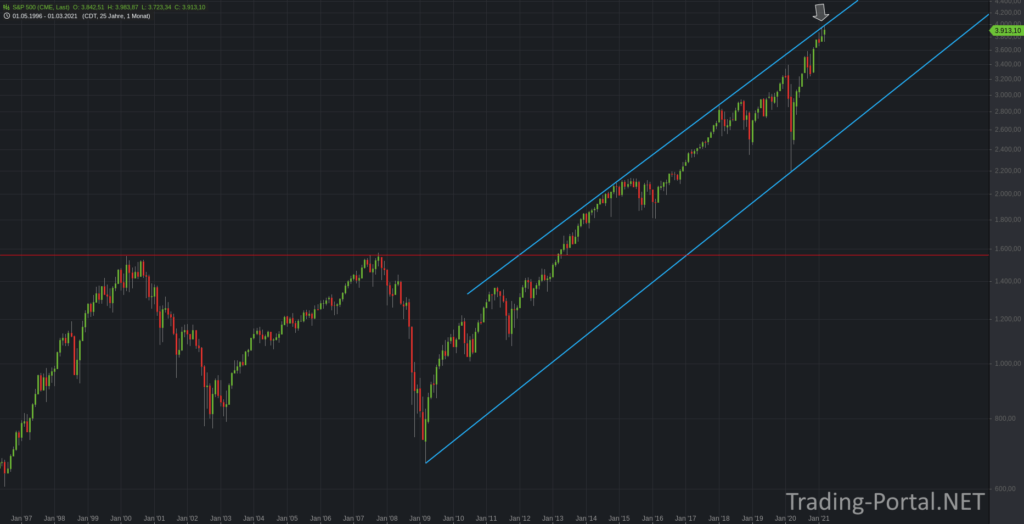

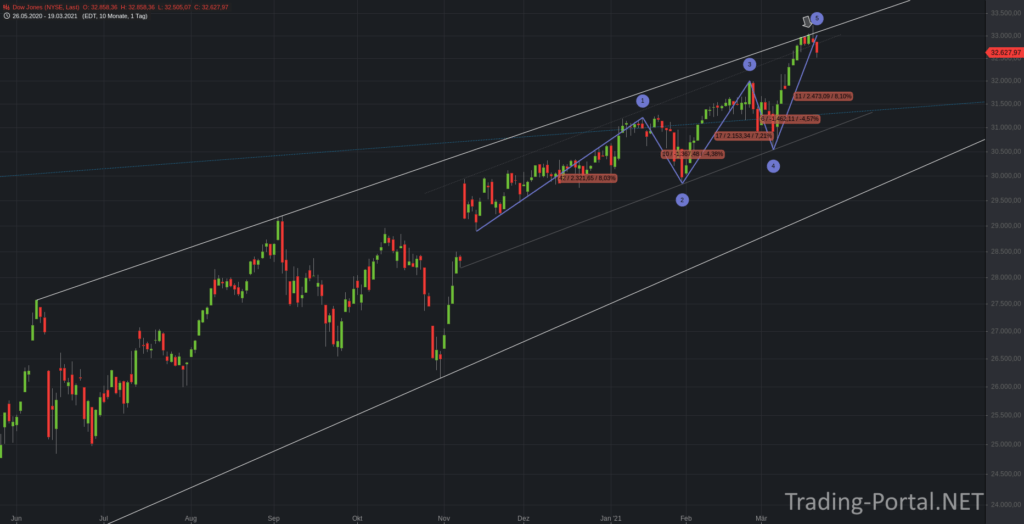

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium), wo vor allem die Volatilität im Tech-Bereich eine Fortsetzung fand. Der S&P500 hangelt sich im Monatschart weiter an der Oberkante des 11-jährigen Trendkanals entlang, wo die Luft an der 4k wieder dünner werden dürfte. Der Dow Jones konnte die Dimensionen der Anstiegsbewegungen und der jeweiligen Konsolidierungen seit November in der vergangenen Woche komplettieren. Folgt abermals die Konsolidierung? Auch der Blick in den Dow Jones Jahreschart erscheint interessant, wo die Verbindungslinie der letzten Jahreskerzen erreicht werden konnte.

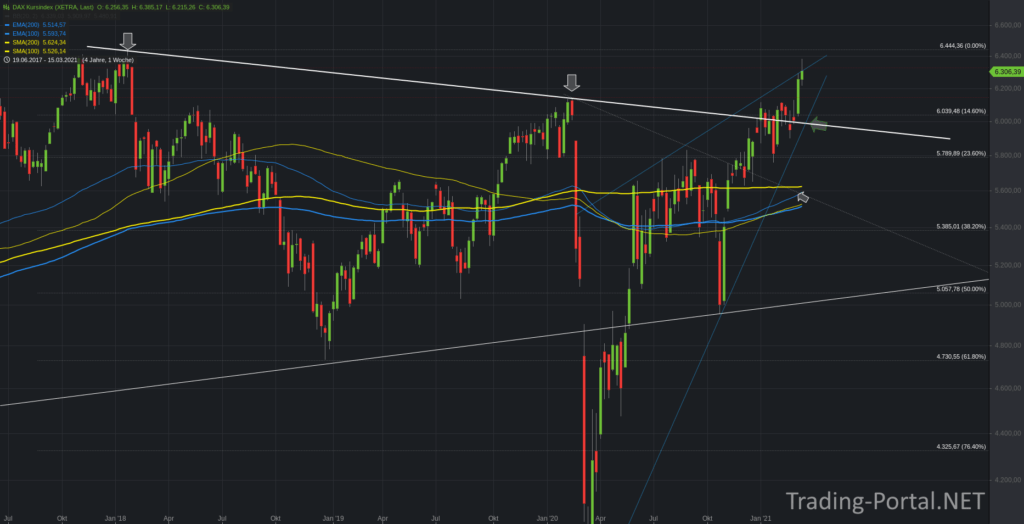

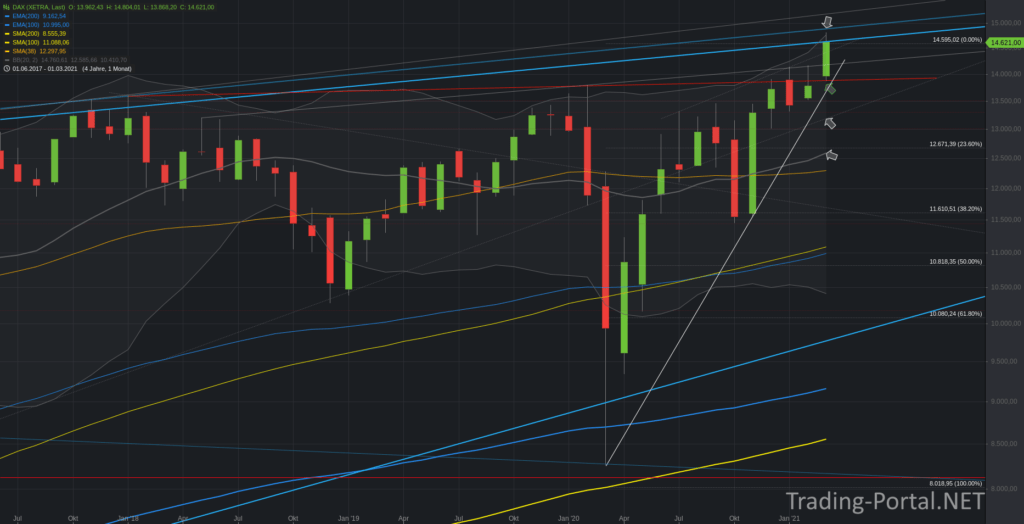

Zurück nach Deutschland zum DAX Kursindex (ex Dividende) im Monats- & im Wochenchart, welcher im Vergleich zum Performanceindex noch kein neues Allzeithoch erreichen konnte. Der wichtige Kombiwiderstand, bestehend aus Corona-Panic-Gap und Abwärtstrendlinie, war seit Ende Dezember umkämpft und mit der Monatskerze März befindet sich der Index nun klar auf Ausbruchniveau. Folgt zum Monatsabschluss die Bestätigung, oder zerstört Schwäche auf den letzten Metern die bullische Ausbruchkerze?

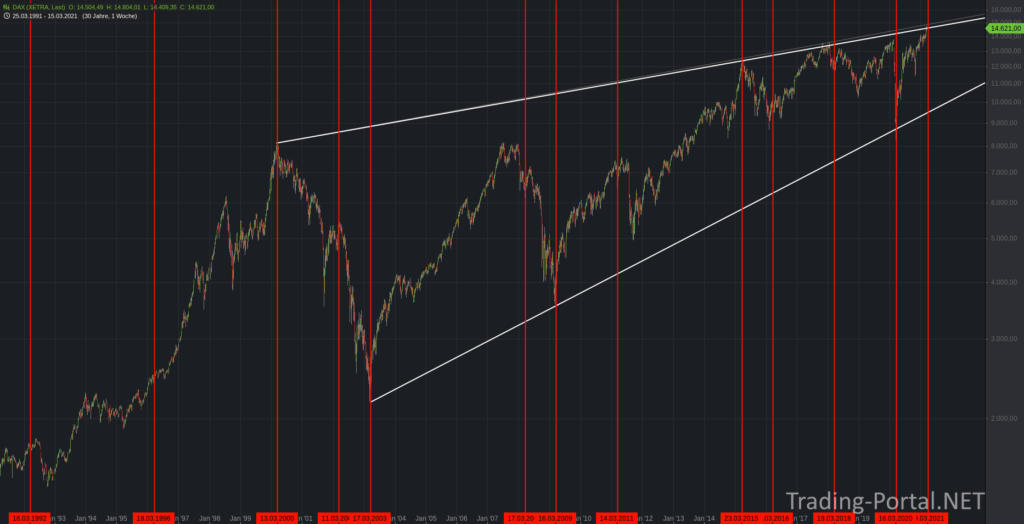

Der Blick 30 Jahre in die Vergangenheit zeigt ein interessantes Bild, wo im Monat März gerne große Wendepunkte im Markt ausgebildet wurden. Eine spannende Auffälligkeit, aber selbstverständlich kein Garant für eine Fortsetzung im weiteren Kursverlauf.

Der Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von 4 starken grünen Kerzen in Folge (gab es zuletzt 2012 & 2006). Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) und größeren Rezessionen. Sehr auffällig ist hierbei auch der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre und nicht nur wenige Monate.

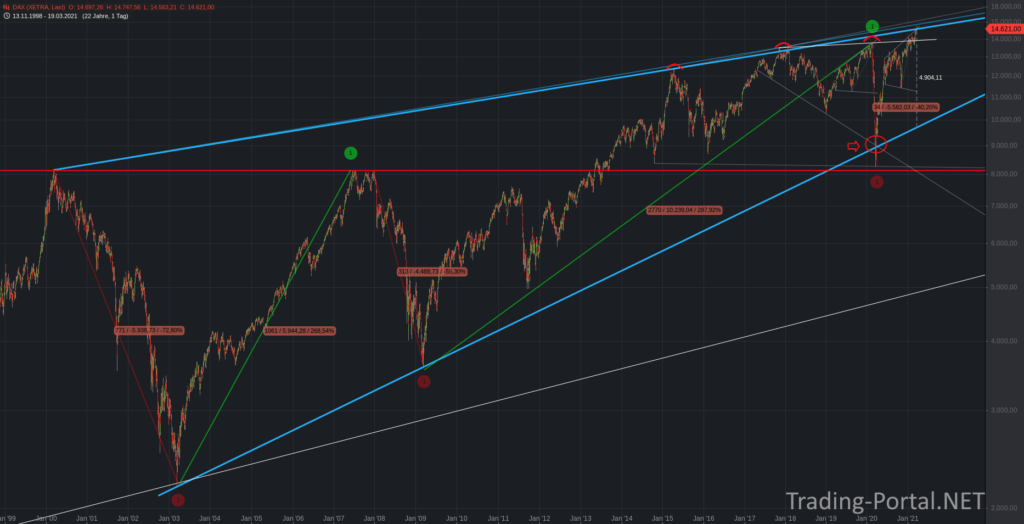

Der DAX konnte mit Sprung über die Verbindungslinie der letzten Allzeithochpunkte bei 13.900 Kraft zur Oberkante der 20-jährigen Keilformation bei 14.600 entwickeln. Ein nachhaltiger Ausbruch würde die Tür zur 15k/15.1 zum Quartalswechsel öffnen. Auf der Unterseite stellen die 13.900/.600/.460/13k/12.600 & 12k im großen Bild wichtige Unterstützungen dar.

Das große DAX Chartbild (als Tageschart) der letzten 25 Jahre zeigt ein ganz ähnliches Bild. Zu sehen sind die letzten beiden großen Bärenmärkte und zum Vergleich die starke Bewegung innerhalb der Corona-Pandemie. Die Verbindungslinie der letzten beiden Korrekturen (Keilformation) wurde verletzt, aber auf Monatsschlussbasis verteidigt. Ebenso gut zu erkennen, dass in der Corona-Rezession die Dimension nach Ausprägung und Zeit im Vergleich zu den letzten beiden Abschwüngen stark abweichend ist.

Die große Keilformation wurde nun während der Pandemie von der Unterseite zur Oberseite komplett durchlaufen. Hat die Formation weiter Bestand, oder gelingt das “Überschießen” auf der Oberseite über die 14.900 zur 15.1?

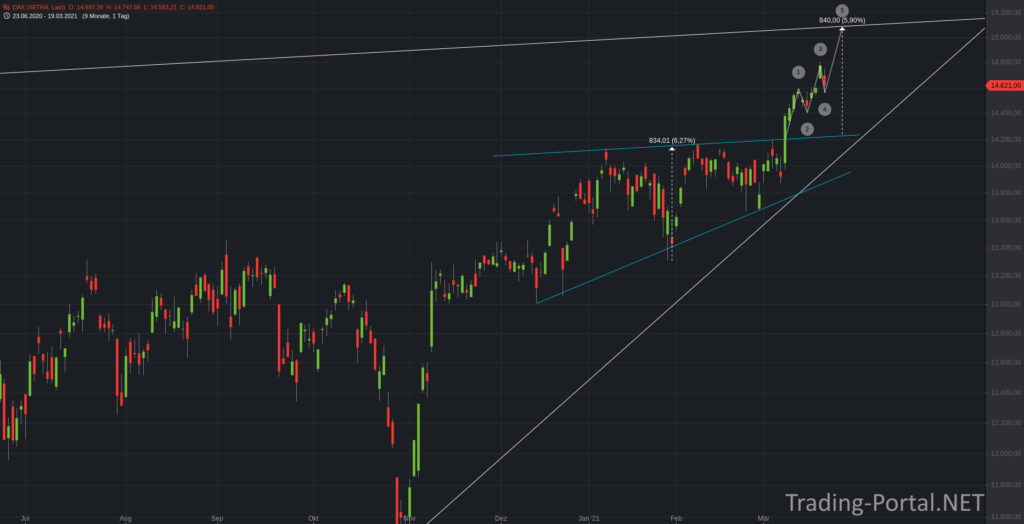

Ein DAX-Szenario für die Bullen-Fans. Der DAX nach seinem Ausbruch über die 13.9 > 14.2 > 14.6. Eine nachhaltige Verteidigung der 14.6 könnte den entscheidenden Impuls liefern.

DAX – Charttechnische Betrachtung:

- Der DAX mit Ausbruch über den Kombiwiderstand bei 13.9 und Zielerreichung bei 14.6. Ein nachhaltiger Durchbruch öffnet den Weg über die 14.9 zur 15.1. Unterhalb sackt der Aufwärtsimpuls in sich zusammen und Ziele zur 13.600/.460 und anschließend .200/13k werden wieder aktiv.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX die Verbindungslinie der letzten beiden Allzeithochpunkte bei 13.900 nach langem Kampf doch noch überspringen und die Keiloberkante bei 14.6 nach den Zwischenmarken 14.2/.14.4 direkt erreichen konnte. Eine bereits wichtige Monatsrange für den März. Bei Durchbruch würde die 14.890 und nachfolgend die 15.1 & 15.2 in den Fokus rücken. Unterhalb der 14.2 erstes Warnsignal und bei Bruch durch die 13.9 dürfte die Anstiegsbewegung in sich zusammenfallen und eine Range zur 13.650, gefolgt von 13.510 und .310 angestrebt werden.

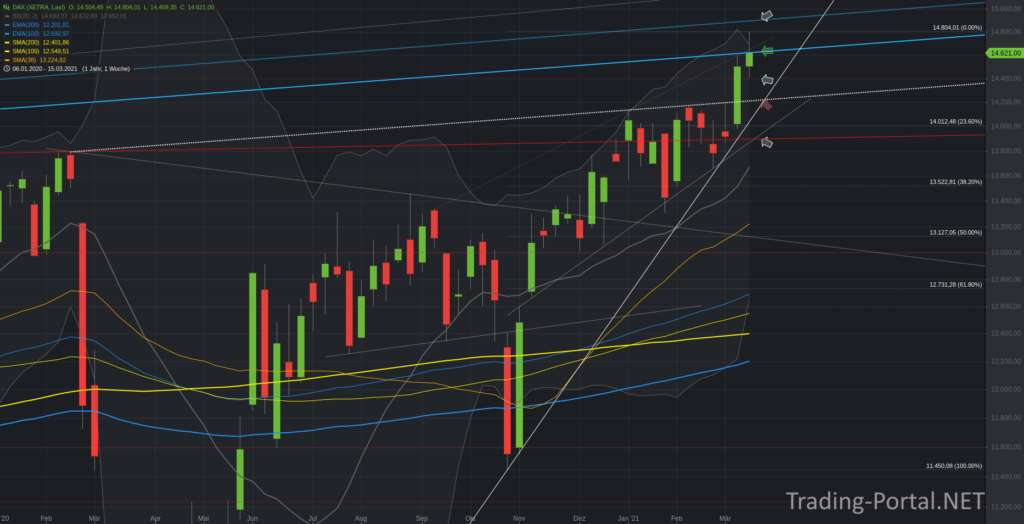

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo die 14.630 direkt eine wichtige Zone darstellt.

Oberhalb könnte der nächste Cluster zur 14.900 über die .700 und .804 aktiviert werden.

Unterhalb steht hingegen weiter die Range zur Ausbruchszone bei 14.225. Wichtige Zwischenmarken stellen die .500 & .410. Bei Bruch droht eine erste Eintrübung über die .130/14k zur 13.9.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?