Gipfeltendenzen am Markt

Die Sommerrally konnte in der vergangenen Handelswoche wichtige Widerstände anlaufen, aber prallte im Anschluss recht deutlich in Richtung Wochentief ab. Das sind erste klare Gipfeltendenzen für die mittlerweile stark überkaufte Sommerrally. Das Fundament diese Rally wurde durch weiterhin starke Inflationsdaten aus Europa sowie dem Fed Protokoll kräftig unterspült. Hoffnungen auf ein baldiges Umschwenken der Notenbanker in Richtung lockerer Geldpolitik sind und bleiben verfrüht.

Keine guten Nachrichten aus Jackson Hole?

Eine der wichtigen Hingucker in der neuen Handelswoche wird das Jackson Hole Notenbanker Symposium sein. Es besteht die Gefahr, dass die einzelnen Notenbanker klare Kante im Kampf gegen die Inflation zeigen und ihren Willen kundtun, dafür sogar eine tiefere Rezession in Kauf zu nehmen. Des Weiteren stehen u. a. das EZB-Protokoll und der ifo-Geschäftsklimaindex im Fokus der Anleger.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 04:00 Uhr China PBoC Zinsentscheidung

- Dienstag:

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor August (vorläufig)

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe August (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor August (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe August (vorläufig)

- 15:45 Uhr USA Einkaufsmanagerindex Dienstleistungssektor August (vorläufig)

- 15:45 Uhr USA Einkaufsmanagerindex Verarbeitendes Gewerbe August (vorläufig

- 16:00 Uhr Eurozone Verbrauchervertrauen August (vorläufig)

- 16:00 Uhr USA Richmond Fed Manufacturing Index August

- Mittwoch:

- 14:30 Uhr USA Auftragseingang langlebiger Wirtschaftsgüter Juli

- 16:00 Uhr USA Schwebende Hausverkäufe Juli

- Donnerstag:

- Jackson Hole Symposium

- 08:00 Uhr BRD BIP Q2 (2. Veröffentlichung)

- 10:00 Uhr BRD ifo-Geschäftsklimaindex August

- 13:30 Uhr Eurozone EZB-Protokoll

- 14:30 Uhr USA BIP Q2 (2. Veröffentlichung)

- Freitag:

- Jackson Hole Symposium

- 08:00 Uhr BRD GfK-Konsumklima September

- 14:30 Uhr USA PCE-Kernrate Juli

- 16:00 Uhr USA Konsumklima Uni Michigan August (endgültig)

Blicken wir auf einige interessante Chartbilder:

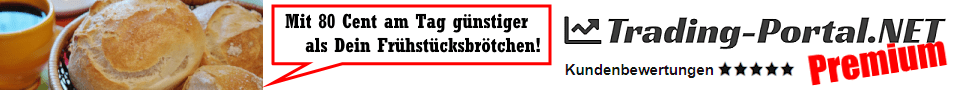

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Vor allem Wachstumstitel Nasdaq100 (-18,86%) sind besonders stark unter Druck geraten. DAX (-14,73%), S&P500 (-11,28%) und Dow Jones (-7,24%) folgen mit etwas Abstand.

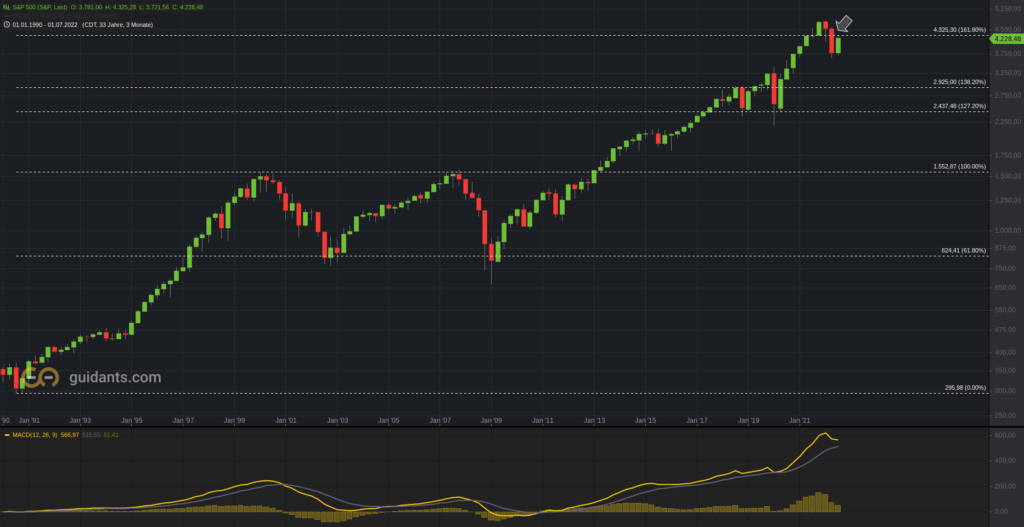

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit Jahresauftakt fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern.

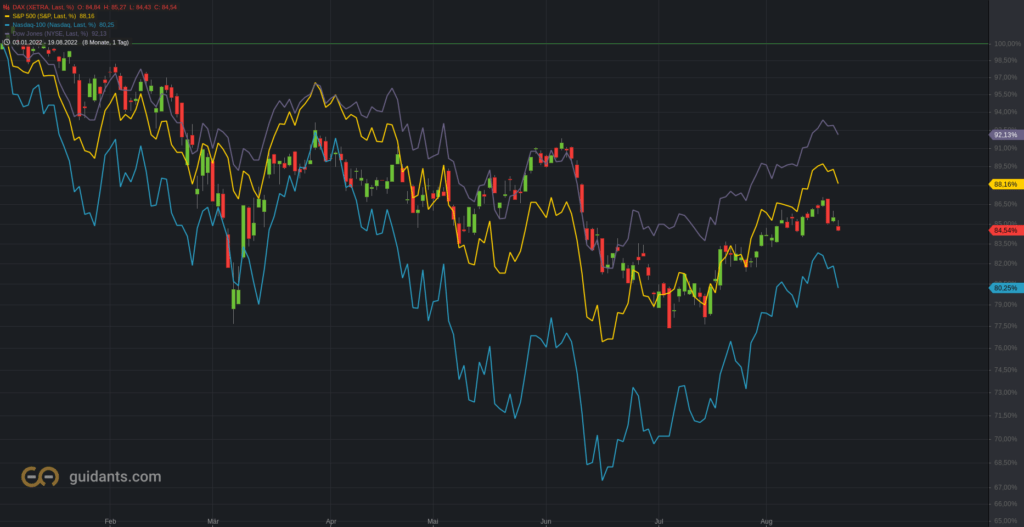

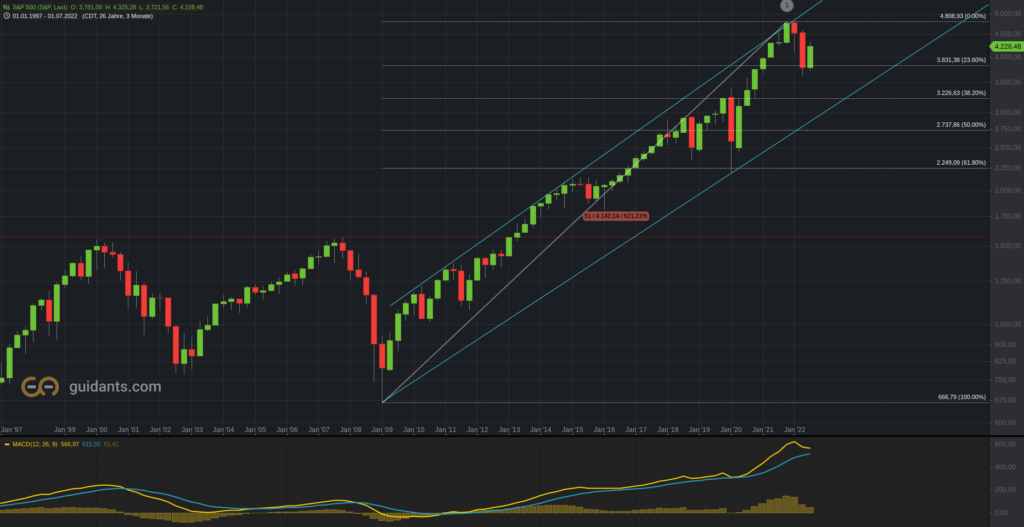

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 konnte nach dem schwächsten Quartal seit 1963 im Juli eine starke Bärenmarktrally einleiten, die in der vergangenen Woche den Kombiwiderstand aus sma200 und 61,8-er Retracement an der 4.325 testen konnte. Oberhalb würde sich das Bild charttechnisch aufhellen und die Tür zur 4.440 öffnen. Unterhalb steht der Cluster zum ema200 bei 4.185 und anschließend zu den 100-Tagelinien bei 4.100. Bei Bruch Gipfelvollendung und 4.050/ 3.970.

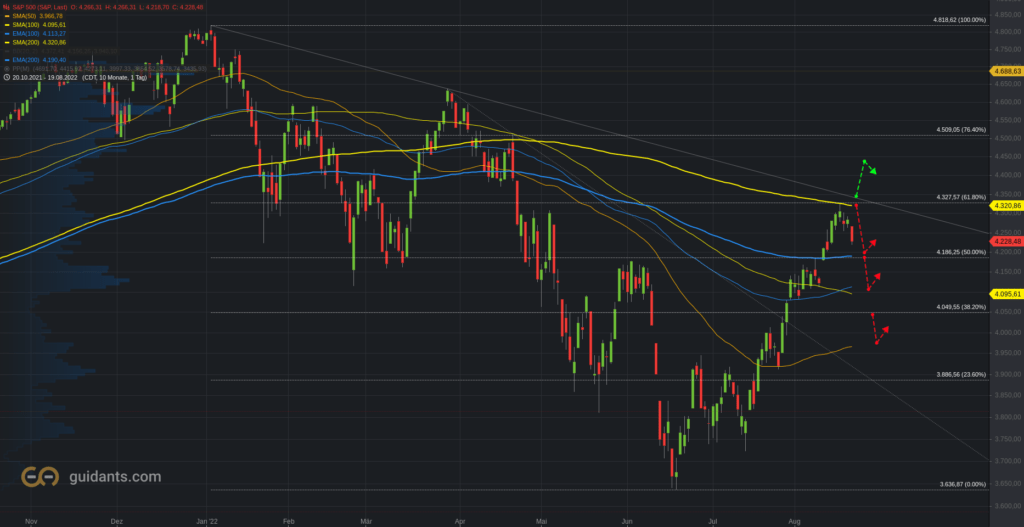

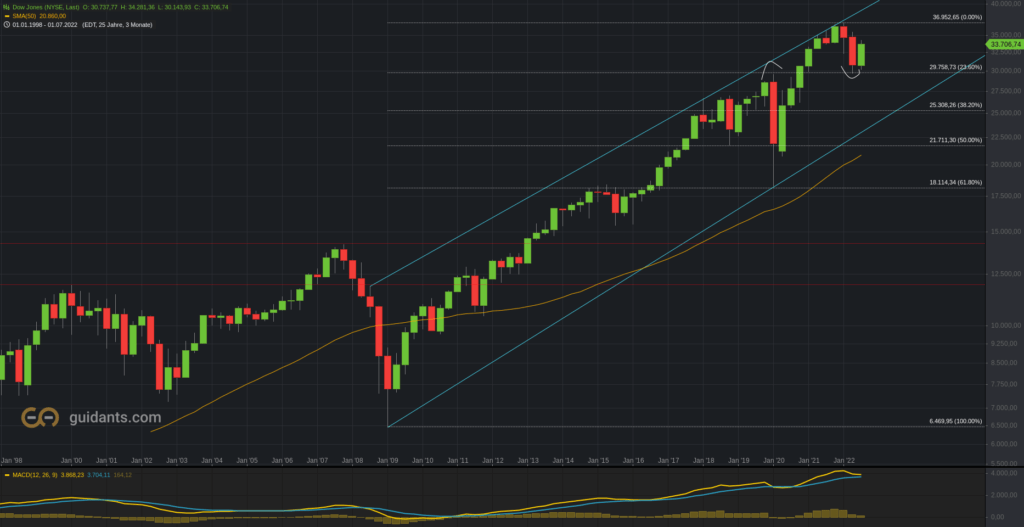

Der Blick zum Dow Jones, wo der Index als “Outperformer” im Jahrestief das alte Vor-Coronahoch testen und anschließend eine Gegenbewegung einleiten konnte. In der vergangenen Woche konnte der sma200 und der Abwärtstrend verletzt werden. Zum Wochenabschluss erfolgte jedoch der Rutsch zurück. Ein bullischer Fehlausbruch? Die 33.900 bleibt ein umkämpfter Bereich. Oberhalb steht die Spanne zur 34.165. Bei Bruch die Aufhellung 34.700. Unterhalb stellen Retracement und ema200 um 33.300 den nächsten Support. Darunter die 100-Tagelinien um 32.600. Bei Bruch Gipfelvollendung und 32.440/.31.850. In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

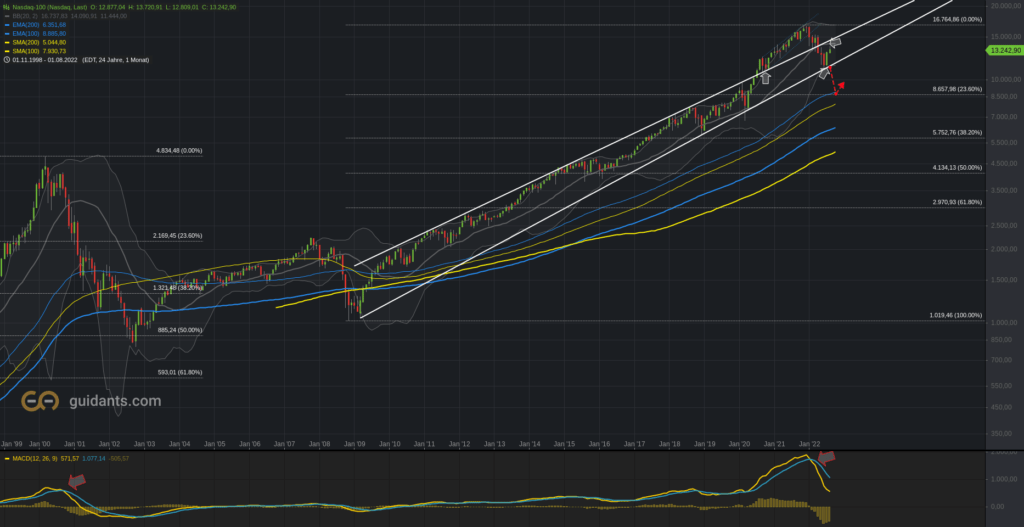

Der Nasdaq100 als diesjähriger Underperformer nach den heftigen Abkäufen mit einer 24%-Rally, wo er Abwärtstrend und ema200 verletzte, aber ebenso auf Wochenschluss zurückfiel und einen Fehlausbruch bestätigte. Die 13.350/.430 stellen nun einen relevanten Bereich. Oberhalb würde nach dem Vorwochenhoch der sma200 bei 14k in den Fokus rücken. Bei Bruch 14.290. Unterhalb muss die 12.950 vereidigt werden, ansonsten droht eine vollendete Gipfelbildung mit erstem Weg zum GD50 bei 13.400. Das Stagflations- und geldpolitische Szenario bleibt ein schwieriges Umfeld für “Growth”.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

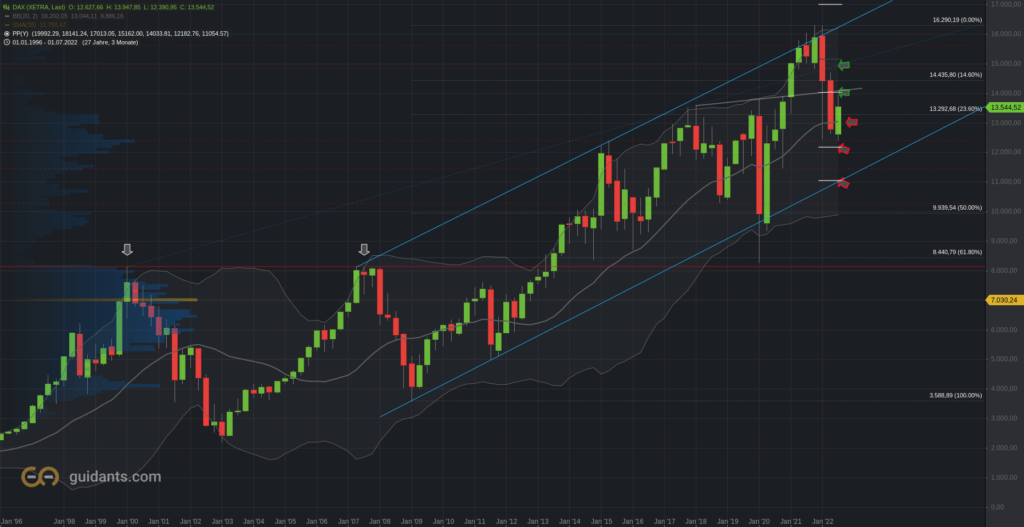

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Der starke Kursanstieg während der Corona-Pandemie (Notenbankliquidität) wurde momentan bis zum mittleren Bollinger konsolidiert. Markiert sind auch die beiden großen Bärenmärkte (Dotcom-Bubble, Finanzkrise). Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte.

Im großen Quartalschart bestand seit 4 Quartalen die Seitwärtsrange von 14.8/15k zur 16k. Darunter drohte zügig Abwärtsdruck, welcher mit dem Ukrainekrieg direkt aufgegriffen wurde. Folgende Cluster sind nun im Quartalschart zu nennen:

- 16k > 15.6 > 15.165 > 15k/14.8 > 14.4 > 14k > 13.3 > 13k > 12.4/12.2 > 11.5 > 11k

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 22-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Der Ukrainekrieg sorgte für ein bärisches Fehlausbruchszenario. Unterhalb der 15.1 bleibt die Keilformation somit aktiv. Die Unterkante verläuft momentan bei 10.8, welche bei Bruch durch die 12.4 in den Fokus rückt.

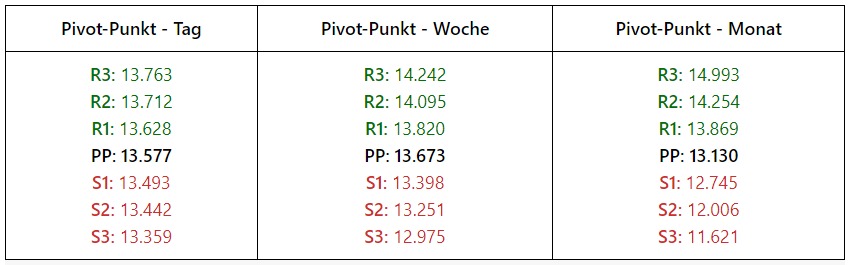

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat August.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2022.

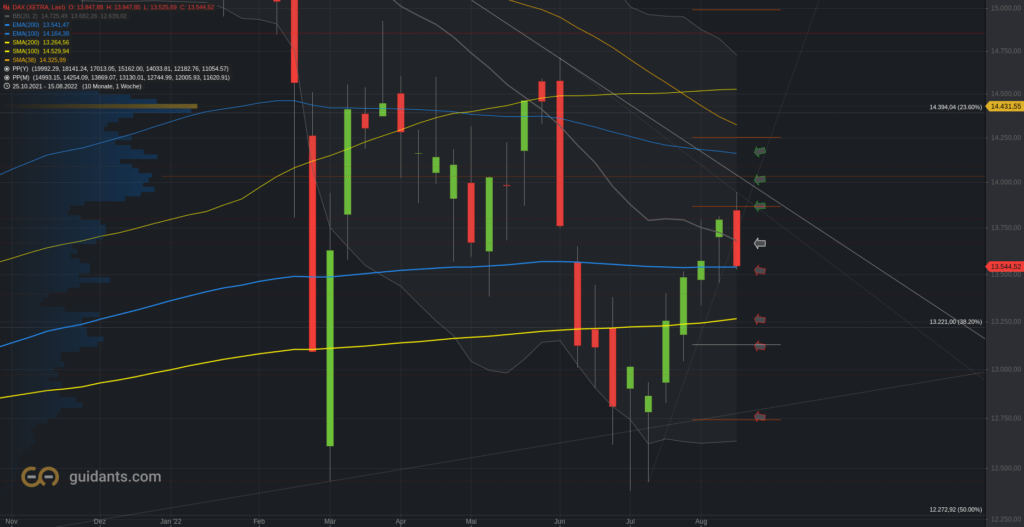

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX nach dem schwächsten Juni seiner Geschichte ein neues Jahrestief erreicht und mit einer starken Rally im Juli verteidigt hat. Die 13.130/.150 (Monats-PP, GD50) stellen einen ersten wichtigen Support. Oberhalb wäre die Spanne zur 13.800/.870 weiter aktiv. Anschließend die 14.030. Bei Bruch die Aufhellung zur 14.250, 14.400 und nachfolgend 14.700. Unterhalb der 13k sei hingegen die 12.745/.600 zu nennen. Gefolgt von der 12.400 und dem Kombisupport an der 12.180.

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX die erste rote Wochenkerze seit Ende Juni ausgebildet hat. Schluss fast auf Wochentief. Die 13.670 (m. Bollinger) stellen einen ersten relevanten Bereich.

Oberhalb können die Bullen einen Cluster zur 13.800/.870 anstreben. Darüber die Aufhellung zum starken Widerstand an der 14k/14.030. Bei Bruch weitere Erholung zur 14.090/.170.

Unterhalb steht hingegen die Spanne zum ema200 bei 13.540. Darunter die weitere Eintrübung zur 13.400 und 13.260 (sma200). Bei Bruch 13.220 zur 13.130. Anschließend 12.975.

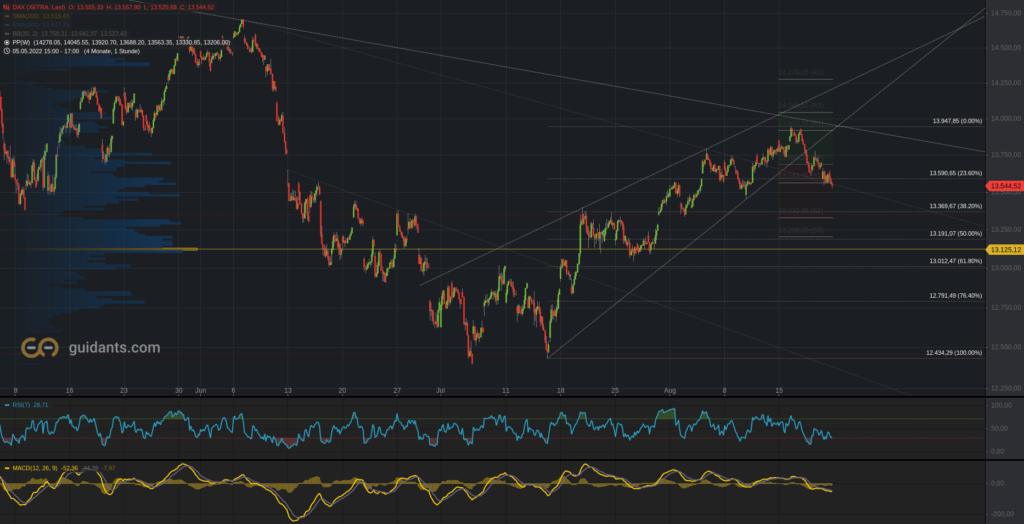

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?