Wochenausblick: Börsen lösen Seitwärtsrange nach oben auf, Tech dominiert

Die letzte Handelswoche bot eine starke Performance, als die Börsen die lange andauernde Seitwärtsrange nach oben durchbrachen. Tech, insbesondere die Big-Techs, dominierten das Geschehen und pushten die Indizes. Der Dow Jones hingegen blieb der Underperformer mit einer negativen Monatsperformance, wohingegen die Jahresperformance des Dow nur +1% und die des Nasdaq100 beeindruckende +26% beträgt. Der DAX setzte seine Rekordjagd fort und erreichte ein neues Allzeithoch (+37% seit Oktober). Trotz der schwachen Saisonalität (Sell in May…), ist der Mai meistens noch von einer stärkeren Tendenz geprägt.

Die kommende Handelswoche verspricht einige starke Impulsgeber. Ein zentraler Punkt ist das Thema Schuldenobergrenze in den USA, welches nachhaltig gelöst werden muss – eine Lösung, die der Markt bereits eingepreist hat. Außerdem stehen wichtige Frühindikatoren auf dem Plan, darunter die Einkaufsmanagerindizes und der ifo-Geschäftsklimaindex. Darüber hinaus rücken das Protokoll der US-Notenbank (Fed) und die PCE-Kernrate in den Fokus.

Wichtige Wochentermine:

- Montag:

- 16:00 Uhr Eurozone Verbrauchervertrauen Mai (vorläufig)

- Dienstag:

- 09:30 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe Mai (vorläufig)

- 09:30 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor Mai (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe Mai (vorläufig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor Mai (vorläufig)

- 15:45 Uhr USA S&P Global Einkaufsmanagerindex Verarbeitendes Gewerbe Mai (vorläufig)

- 15:45 Uhr Eurozone S&P Global Einkaufsmanagerindex Dienstleistungssektor Mai (vorläufig)

- 16:00 Uhr USA Richmond Fed Manufacturing Index Mai

- 16:00 Uhr USA Neubauverkäufe April

- Mittwoch:

- 10:00 Uhr BRD ifo-Geschäftsklimaindex Mai

- 20:00 Uhr USA Fed-Protokoll

- Donnerstag:

- 08:00 Uhr BRD GfK-Konsumklima Juni

- 08:00 Uhr BRD BIP Q1 (2. Veröffentlichung)

- 14:30 Uhr USA BIP Q1 (2. Veröffentlichung)

- 16:00 Uhr USA Schwebende Hausverkäufe April

- Freitag:

- 14:30 Uhr USA Auftragseingang langlebiger Wirtschaftsgüter April

- 14:30 Uhr USA PCE-Kernrate April

- 16:00 Uhr USA Verbrauchervertrauen Uni Michigan Mai (endgültig)

Hinweis: Hole mehr aus Trading-Portal.NET und aktiviere Deinen Informationsvorsprung mit Trading-Portal.NET Premium. Alle Vorteile ansehen.

Trading-Portal.NET Newsletter abonnieren:

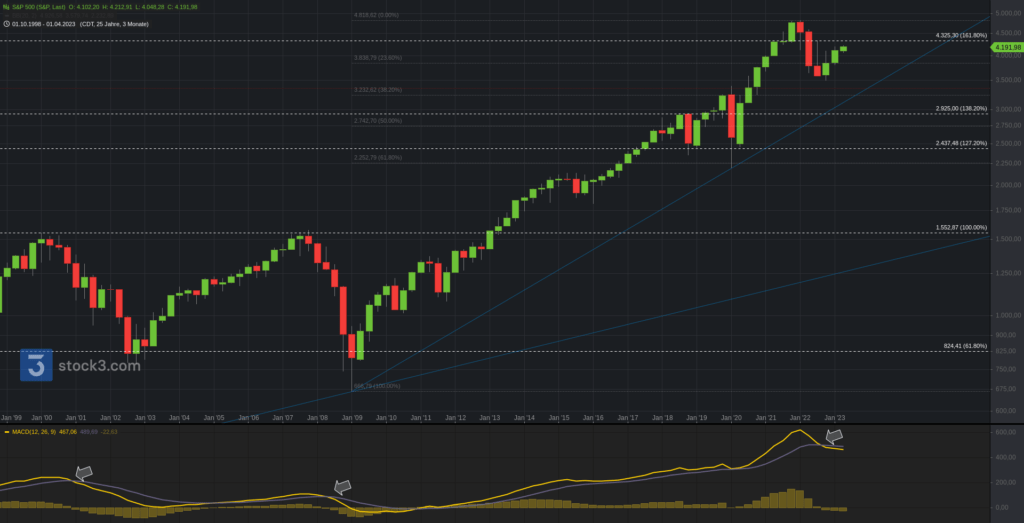

Blicken wir auf einige interessante Chartbilder:

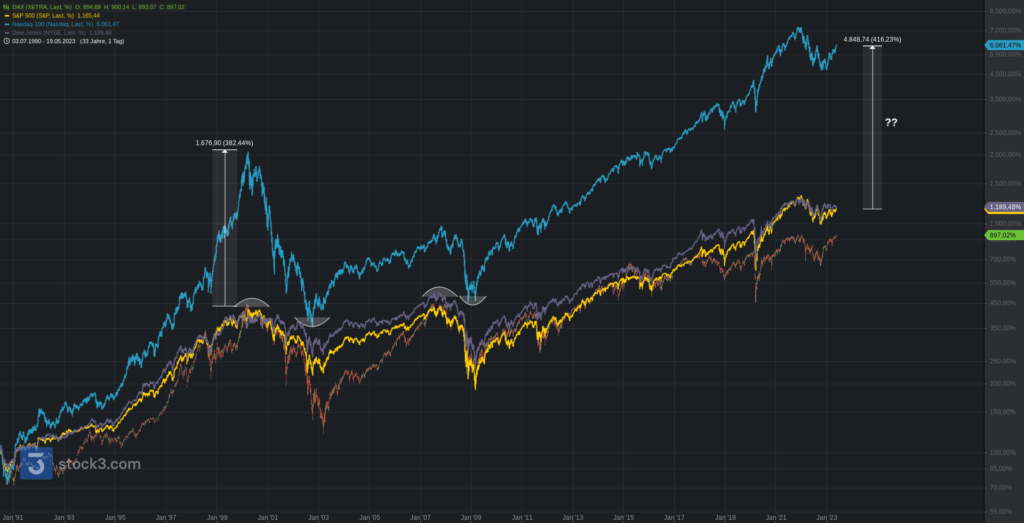

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn 2023. DAX (+16,89%), S&P500 (+9,18%), Dow Jones (+0,84%) und Nasdaq100 (+26,18).

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Das Umschichten seit 2022 fällt bisher nur minimal ins Gewicht. Nur ein anhaltender radikaler Umschwung der Geldpolitik könnte diese enorme Divergenz wohl wieder deutlich verringern. Der Bärenmarkt ist im breiten Markt bisher ohne Kapitulationsphase und eher als Korrektur zu werten.

Direkt zu Beginn der Blick zur Saisonalität. Eine der bekanntesten Börsenweisheiten lautet “Sell in May and go away, but remember to come back in September.“. Der nachfolgende Chart, wo der genannte Zeitraum für die letzten 15 Jahre markiert wurde, stellt dar, dass diese Weisheit durchaus ihre Daseinsberechtigung hat. Sehr häufig gab es zwischen Mai und September den stärksten Rücksetzer des Gesamtjahres; selbst innerhalb der Rekordhausse. Eine große Ausnahme stellte das Pandemiejahr 2020 dar, als der DAX innerhalb der schwachen Saisonalität stark zulegen konnte. Vor dem Hintergrund der Straffungspolitik der Notenbanken und dem Stagflationsszenario könnte die Börsenweisheit erneut um Gehör bitten.

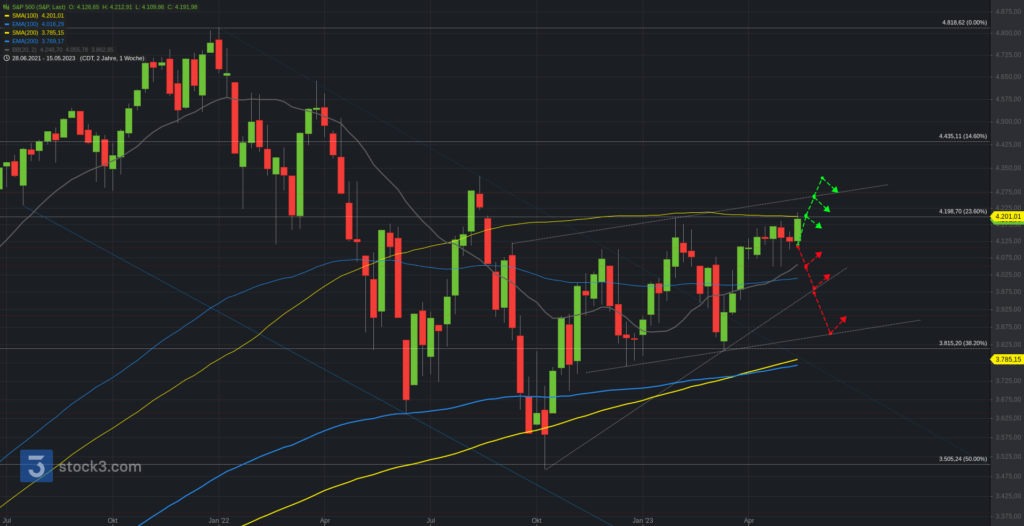

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 konnte in der vergangenen Woche das Februarhoch knapp überspringen. Das übergeordnete Muster bleibt jedoch in bärischen Strukturen. Die 4.170 stellen einen ersten relevanten Bereich. Oberhalb bleibt die Range über zur 4.2 aktiv. Darüber folgen die alte Gap-Zone bei 4.220/.230. Bei Bruch 4.235 zur 4.250. Unterhalb rücken hingegen wieder die 4.150 in den Blickpunkt. Darunter die Eintrübung zur 4.130. Bei Bruch erneut 4.1.

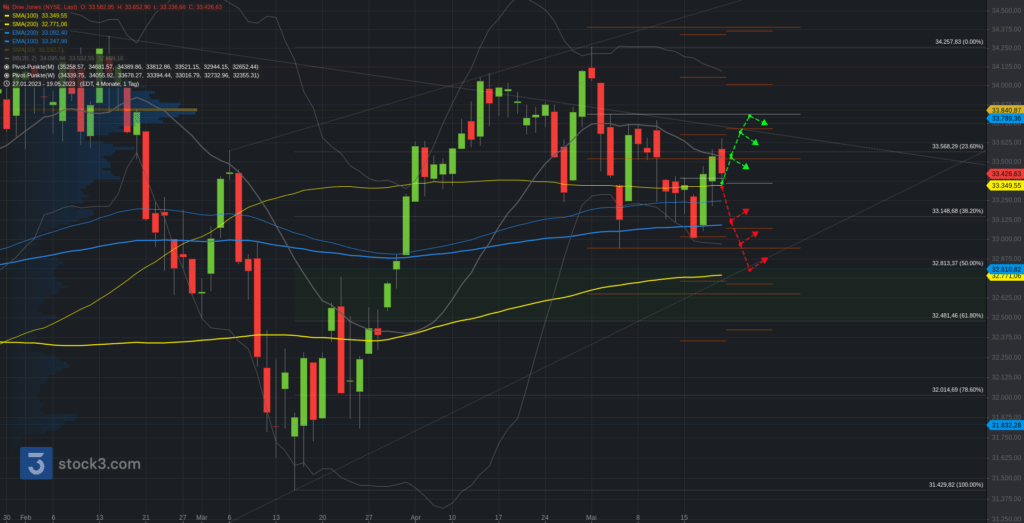

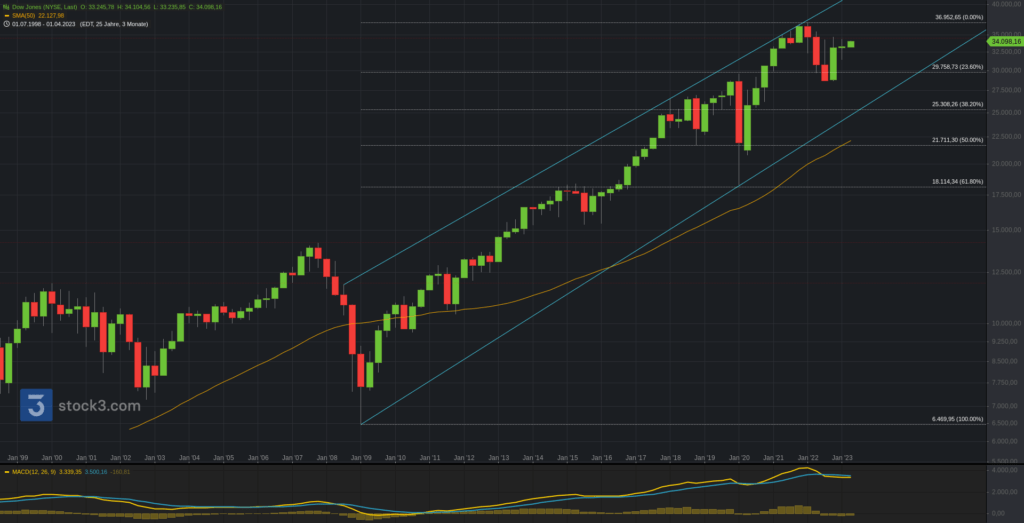

Der Dow Jones konsolidiert weiter seine März-Aufwärtsbewegung. Dabei notiert er bereits gut an der Zielzone; ein weiterer Tiefpunkt würde jedoch noch gut ins Muster passen. Die auffällige Underperformance bleibt hierbei mahnend. Ein scharfer Rutsch unter den sma200 bei 32.750 gilt es für das bullische Konsolidierungsbild zu vermeiden. Die 33.350 stellen eine erste relevante Zone. Oberhalb bleibt die Range zur 33.520 (m. Bollinger) aktiv. Darüber rücken die 33.715 in den Blickpunkt. Bei Bruch 33.8 und 34k. Unterhalb stellen hingegen die 33.150/.100 den nächsten Support. Darunter folgen die 32.950. Bei Bruch der sma200 bei .770 als wichtiges Konsolidierungsziel. Vorsicht bei Bruch! In der zweiten Grafik ist das übergeordnete Bild im Dow Jones Quartalschart zu erkennen.

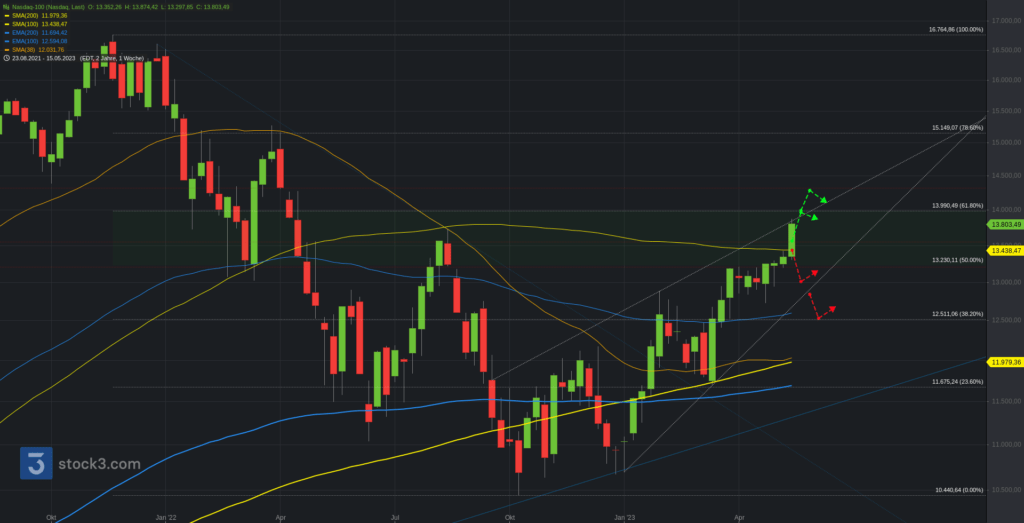

Der Nasdaq100 blieb auch in der vergangenen Woche der starke Outperformer. Übergeordnet steht bisher jedoch nur ein Konsolidierungsmuster der 2022-er Abwärtsbewegung (ähnlich wie beim S&P500). Durch den Squeeze ist der Chart kurzfristig deutlich überkauft. Die 13.600/.645 stellen einen ersten relevanten Bereich. Oberhalb bleibt die Spanne 13.850 aktiv. Darüber die weitere Erholung zur 13.945 und 14k. Bei Bruch Türöffner zur 14.150 und .220. Unterhalb rücken hingegen wieder die 13.470 und .420 in den Blickpunkt. Darunter folgen 13.230. Bei Bruch Türöffner zur 13k.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

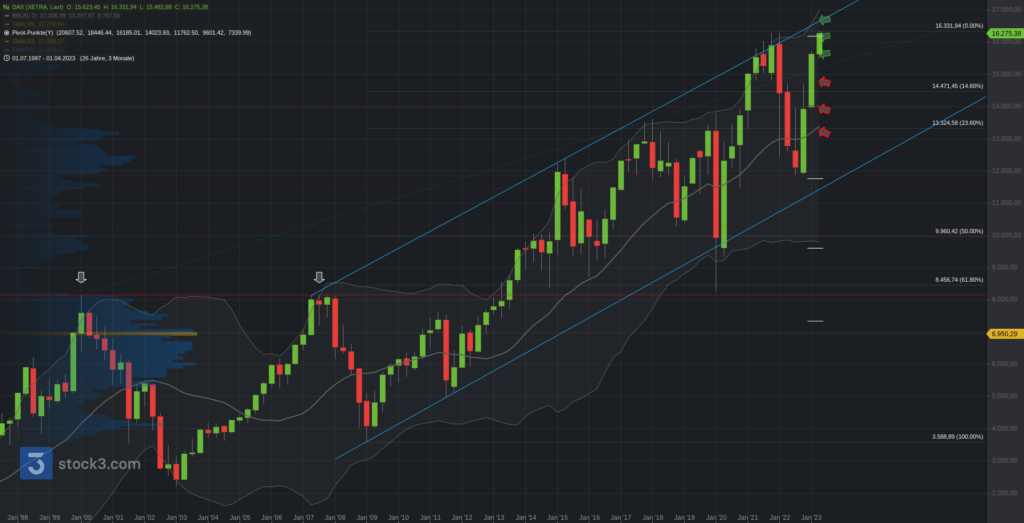

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990, wo der DAX nach drei roten Quartalskerze in Folge (gab es zuletzt inmitten der Finanzkrise 2008 und zur Dotcom-Bubble 2000) eine scharfe Gegenbewegung einleiten konnte. Ein nachhaltiger Bruch durch die Zone 14.8/15.1 würde das charttechnische Bild wieder zum AZH aufhellen.

Folgende übergeordnete Cluster sind nun im Quartalschart zu nennen:

- 16.6 > 16.450 > 16.3 > 16k > 15.7 > 15.1k/14.8 > 14.5 > 14k > 13.3 > 13k > 12.600 > 11.850

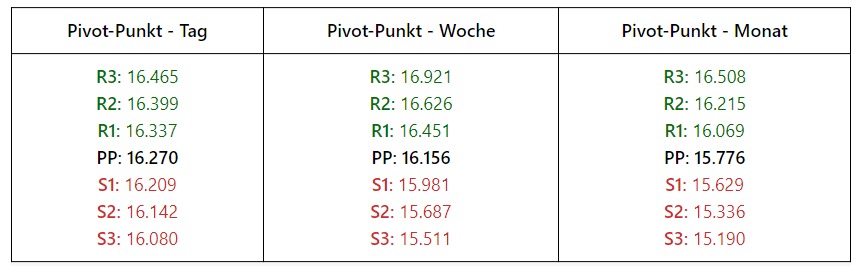

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Mai.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2023.

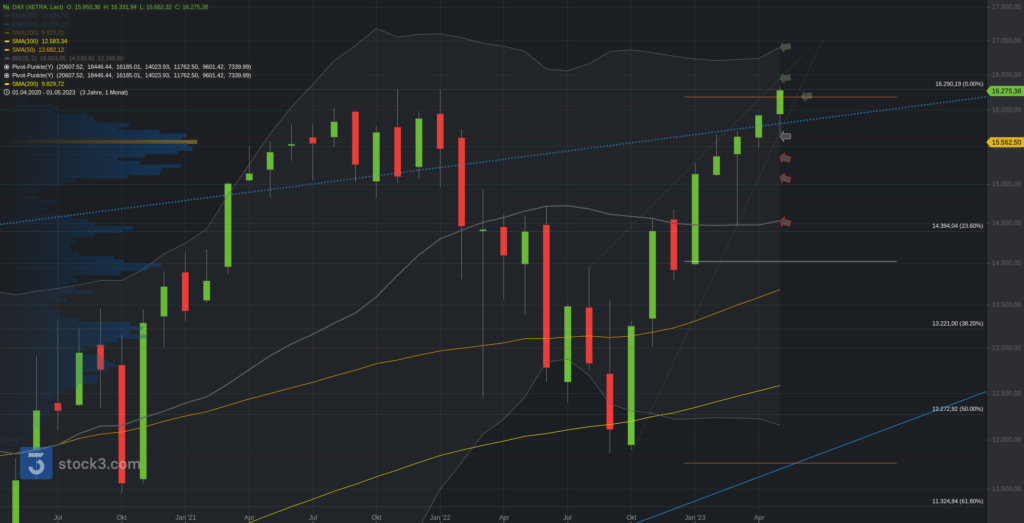

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX seit Oktober 34% zulegen konnte. Mit der 14.8/15k wurde eine wichtige Zone überwunden und bleibt bisher umkämpft. Die 15.6 stellen einen ersten relevanten Bereich im Monatschart. Oberhalb steht weiter die Range 16k zur 16.180. Darüber Chance auf das Allzeithoch bei 16.290 und anschließend 16.450. Unterhalb sei hingegen die Range zur 15.350 im Fokus. Darunter die Supportzone 15.1/14.8.

Der Blick zum Wochenchart, wo der DAX der DAX den Feiertag nutzte, um die Seitwärtsrange Richtung Allzeithoch zu durchbrechen. Die Supportzone 15.6/15.7 wurde auf Monatssicht stets verteidigt. Die 16.150 stellen im Wochenchart einen ersten relevanten Bereich.

Oberhalb steht ein erster Cluster über die 16.215 zur 16.290. Darüber folgen über die 16.330 zur .400 ein neues AZH. Bei Bruch weitere Erholung 16.450 und .510, gefolgt von der 16.630.

Unterhalb stellen hingegen nach der 16.070 die 15.970 eine erste Supportzone. Darunter droht abermals die Eintrübung zur 15.780. Bei Bruch die große Supportzone 15.690/.630.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?