Die Aktienmärkte konnten einen rekordverdächtigen November mit deutlichen Gewinnen abschließen und sind auch bullisch in den Dezember gestartet, was viele Fragen nach der Nachhaltigkeit dieser Rallye aufwirft. Neuer Bullenmarkt oder droht eine Bullenfalle? In unserem Wochenausblick auf YouTube (am Ende der Seite) werden wir diese Themen ausführlich behandeln.

Die jüngste Marktentwicklung wurde unter anderem durch den starken Rückgang der Inflation angeheizt. Die Europäische Zentralbank (EZB) steht sogar kurz davor, ihr Inflationsziel zu erreichen – ein Niveau, das selbst die EZB erst für das Jahr 2025 für wahrscheinlich hielt. Diese Entwicklung nährt Hoffnungen auf eine baldige geldpolitische Wende und die Möglichkeit erster Zinssenkungen Anfang 2024. Es gibt jedoch auch Gründe zur Vorsicht. Die geldpolitischen Verzögerungseffekte und der schnelle Rückgang der Inflation könnten zu einem “Overtightening” führen, also einer zu straffen Geldpolitik, die das Wirtschaftswachstum abwürgen könnte. Historisch gesehen führten Hochzinsphasen der letzten 40 Jahre immer(!) zu einer Rezession. In diesem Kontext könnte das aktuell häufig verwendete Sprichwort “Bad news are good news” – die Annahme, dass schwache Konjunkturdaten gut für die Märkte sind, weil sie die Inflation senken – in Frage gestellt werden. Wenn sich die Wirtschaft weiter abschwächt, während die Inflationsziele bereits erreicht sind, könnten schlechte Nachrichten tatsächlich schlecht für die Märkte sein. Ein schnelles Umschwenken der Notenbanken zu Zinssenkungen würde zudem erst mit deutlicher Verzögerung Wirkung zeigen.

Der Aktienmarkt neigt gerne zu extremen Reaktionen: Ende Oktober herrschte starker Pessimismus, Ende November bereits Euphorie. Die Realität liegt vermutlich irgendwo dazwischen. In der kommenden Woche wird der US-Arbeitsmarktbericht besonders im Fokus stehen, da hier erste Anzeichen einer größeren Eintrübung auftreten könnten. Zudem neigt der Markt saisonal bis Mitte Dezember zu leichter Schwäche, ein weiteres Thema, das in unserem Video angesprochen wird.

Wichtige Wochentermine:

- Montag:

- 08:00 Uhr BRD Handelsbilanz Oktober

- 10:30 Uhr Eurozone sentix-Konjunkturindex Dezember

- 16:00 Uhr USA Auftragseingang Industrie Oktober

- Dienstag:

- 09:55 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor November (endgültig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor November (endgültig)

- 11:00 Uhr Eurozone Erzeugerpreise Oktober

- 16:00 Uhr USA ISM-Einkaufsmanagerindex Dienstleistungssektor November

- 16:00 Uhr USA JOLTS-Daten (offene Stellen) Oktober

- Mittwoch:

- 08:00 Uhr BRD Auftragseingang Industrie Oktober

- 11:00 Uhr Eurozone Einzelhandelsumsätze Oktober

- 14:15 Uhr USA ADP-Beschäftigtenzahl ex Agrar November

- Donnerstag:

- 04:00 Uhr China Handelsbilanz November

- 08:00 Uhr BRD Industrieproduktion Oktober

- 11:00 Uhr Eurozone BIP Q3 (endgültig)

- 14:30 Uhr USA Erstanträge auf Arbeitslosenhilfe Vorwoche

- Freitag:

- 08:00 Uhr BRD Verbraucherpreise November (endgültig)

- 14:30 Uhr USA Arbeitsmarktbericht November

- 16:00 Uhr USA Konsumklima Uni Michigan Dezember (vorläufig)

Hinweis: Hole mehr aus Trading-Portal.NET und aktiviere Deinen Informationsvorsprung mit Trading-Portal.NET Premium. Alle Vorteile ansehen.

Trading-Portal.NET Newsletter abonnieren:

Blicken wir auf einige interessante Chartbilder:

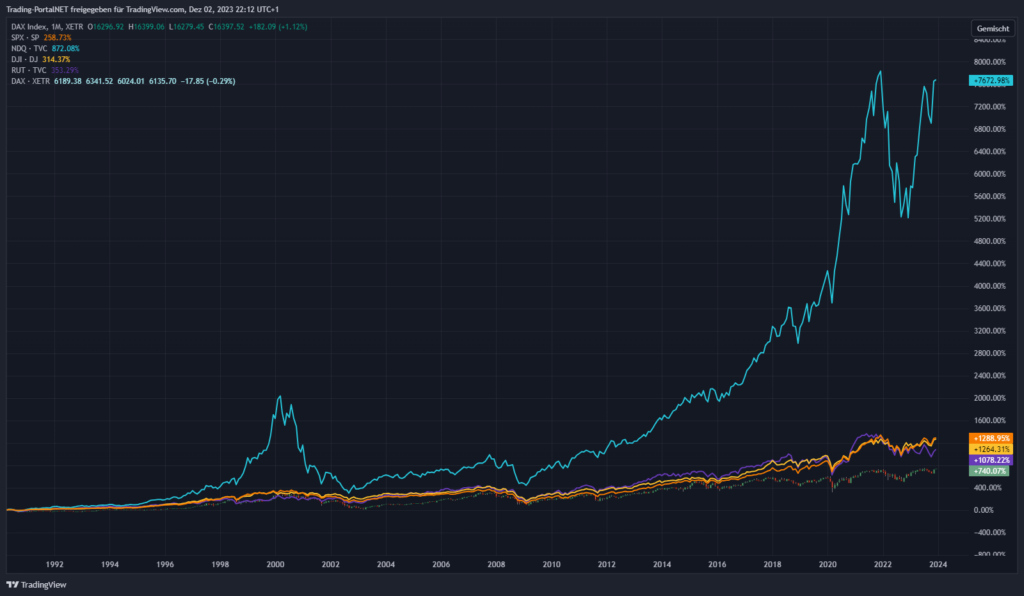

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn 2023. DAX (+17,7%), S&P500 (+19,6%), Dow Jones (+9,4%) und Nasdaq100 (+46%).

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth (Nasdaq) & Value weiterhin auf einem Rekordhoch.

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 mit nun 5 Gewinnwochen in Folge. Stark überdehnte Rallye. Erste Dezemberhälfte ist gerne schwächer geprägt. 2021-er Trendlinie an der 4.560 wurde auf der Oberseite verletzt. Oberhalb bleibt die Range zum Jahreshoch an der 4.6 intakt. Darüber weitere Aufhellung zur 4.640 möglich. Bei Bruch rückt gar die 4.7 in den Fokus. Unterhalb droht hingegen der Weg zurück zur 4.510 und der Auftakt in die Konsolidierung. Anschließend würde die Gap-Zone 4.460/.420 in den Blickpunkt rücken und damit ein erstes interessantes Konsolidierungsziel. Den detaillierten Ausblick gibt es im Dashboard tagtäglich aktuell.

Der Dow Jones ebenso mit 5 Gewinnwochen in Folge und nach +12% in Schlagweite zum Allzeithoch. Die Verbindungslinie an der 36.300 stellt den ersten relevanten Bereich. Oberhalb bestehen gute Chancen über die 36.5 das AZH an der 37k anzulaufen. Darüber öffnet sich der Cluster zur 37.5. Unterhalb wird die Konsolidierung zur 35.4 wahrscheinlich. Bei Bruch weitere Abgaben über die 35k in Richtung 34.5.

Der Nasdaq100 in diesem Jahr als Outperformer Dank einer KI-Übertreibungsphase. Die 4. Konsolidierungswelle wurde an der 14k beendet und die 5. Welle dynamisch eingeleitet, die nun bereits das Jahreshoch an der 16k herausnehmen konnte. Mit +15% seit Ende Oktober ist die Bewegung schon sehr überdehnt und könnte am Jahreshoch die überfällige Konsolidierung einleiten. In der vergangenen Woche war der Nasdaq der Underperformer. Die 15.800 stellt weiterhin den ersten Support. Oberhalb bleibt die Range zur 16.2 und im Anschluss 16.4 aktiv. Bei Bruch gute Chancen auf das Allzeithoch. Unterhalb der 15.8 bestehen gute Chance auf die Konsolidierung und der Lauf ins Gap bei 15.5. Anschließend die Erweiterung über die 15.3 zur 15.1, wo die Bullen wieder Interesse zeigen müssen. Verlust der 15k wäre ein Warnsignal.

Nachfolgend auch die übergeordneten Bilder im Monatschart (1 Kerze = 1 Monat) und Jahreschart (1 Kerze = 1 Jahr).

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit den 1980-er Jahren. Während Corona wurde der 40-jährige Aufwärtstrend getestet und verteidigt. Obere Begrenzungslinie und 2022-er Begrenzungslinie bremsen die DAX-Rally (von Oktober 2022) momentan aus.

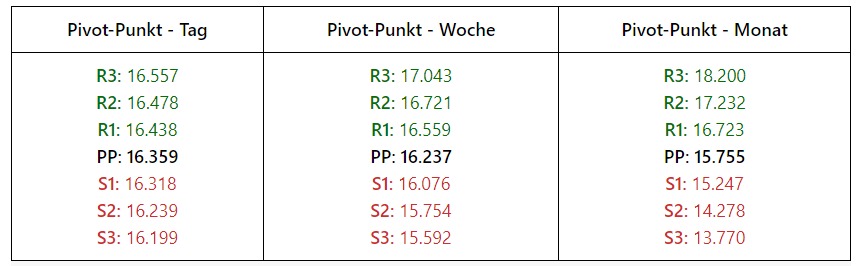

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Dezember.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2023.

Nachfolgend der DAX vom großen ins kleine Bild analysiert:

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, während der schwachen Saisonalität bis zum m. Bollingerband an der 14.6 konsolidierte und in den Jahresschluss nach oben abdrehte. Oberhalb wurde der Cluster zur 16.2 direkt durchlaufen. Nachfolgend Chance auf ein neues Allzeithoch um 16.6/16.7. Bei Bruch rückt die 17.2 in den Fokus. Deutet sich eine bullische Cup And Handle Formation an?

Der Blick zum Wochenchart, wo der DAX mit 5 Gewinnwochen in Folge über 12% direkt zulegen konnte und nun kurz vor dem Allzeithoch notiert. Stark überkauft, aber bisher ohne Umkehrtendenz (die aber auch plötzlich auftreten kann). Der Zwischenschritt sollte geduldig abgewartet werden. Die Zone um 16.230 stellt nun den ersten relevanten Bereich. Oberhalb bleibt die Tür zur 16.450 und dem AZH geöffnet. Anschließend ist die Verbindungslinie an der 16.6 zu nennen. Bei Bruch durch die 16.730 öffnet sich der Cluster zur 17k. Unterhalb stellen hingegen die 16.050 die ersten Anlaufzone. Bei Bruch droht die überfällige Konsolidierung zur 15.750/.650.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Der Ausblick im Videoformat

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?