Die Aktienmärkte konnten das Jahr 2021, wo Liquidität auf Rekordniveau in die Märkte geflossen ist, gebührend mit einer kleinen Jahresendrally verabschieden. Die Liquiditätsflut sorgte im Jahresverlauf dafür, dass bei den Indizes keine größeren Rücksetzer zugelassen wurden. Das Muster “Buy-the-Dip” war stets allgegenwärtig. Das neue Jahr 2022 dürfte für die Anleger eine größere Herausforderung darstellen. Vor allem die anstehende Beendigung der fiskalen und monetären Unterstützung/ Geldflut dürfte eine erhöhte Unruhe im Markt halten. Das Thema Inflation bleibt vor allem in der ersten Jahreshälfte das Zünglein an der Waage. Aufgrund von Basiseffekten und der zurückgehenden Liquiditätsflut müsste der Preisdruck Schritt für Schritt wieder abnehmen. Fällt dieser Effekt jedoch nur gering aus, oder überrascht die Inflation sogar auf der Oberseite, dürfte das Verbrauchervertrauen und damit der Konsum empfindlich getroffen werden. Die Notenbanken wären zusätzlich gezwungen ihre neu eingeleitete Politik der geldpolitischen Straffung zu beschleunigen.

In der ersten Handelswoche des Jahres stehen direkt neue Inflationsdaten aus Deutschland und der Eurozone im Fokus. Außerdem wird der neue US-Arbeitsmarktbericht gemeldet.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet auch das aktuelle Gewinnspiel!

Trading-Portal.NET Newsletter abonnieren:

Wichtige Wochentermine:

- Montag:

- 09:55 Uhr BRD Einkaufsmanagerindex Verarbeitendes Gewerbe Dezember (endgültig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Verarbeitendes Gewerbe Dezember (endgültig)

- 16:00 Uhr USA ISM Einkaufsmanagerindex Verarbeitendes Gewerbe Dezember

- Dienstag

- 08:00 Uhr BRD Einzelhandelsumsatz November

- 16:00 Uhr USA JOLTs Stellenangebote November

- Mittwoch:

- 09:55 Uhr BRD Einkaufsmanagerindex Dienstleistungssektor Dezember (endgültig)

- 10:00 Uhr Eurozone Einkaufsmanagerindex Dienstleistungssektor Dezember (endgültig)

- 14:15 Uhr USA ADP-Beschäftigungszahlen Dezember

- 20:00 Uhr USA Fed-Protokoll

- Donnerstag:

- 08:00 Uhr BRD Auftragseingang Industrie November

- 11:00 Uhr Eurozone Erzeugerpreise Dezember

- 14:00 Uhr BRD Verbraucherpreise Dezember

- 14:30 Uhr USA Industrieaufträge November

- 16:00 Uhr USA ISM Einkaufsmanagerindex Dienstleistungssektor Dezember

- Freitag:

- 08:00 Uhr BRD Industrieproduktion November

- 08:00 Uhr BRD Handelsbilanz November

- 11:00 Uhr Eurozone Verbraucherpreise Dezember

- 14:30 Uhr USA Beschäftigung außerhalb der Landwirtschaft Dezember

- 14:30 Uhr USA Durchschnittliche Stundenlöhne Dezember

- 14:30 Uhr USA Arbeitslosenquote Dezember

Blicken wir auf einige interessante Chartbilder:

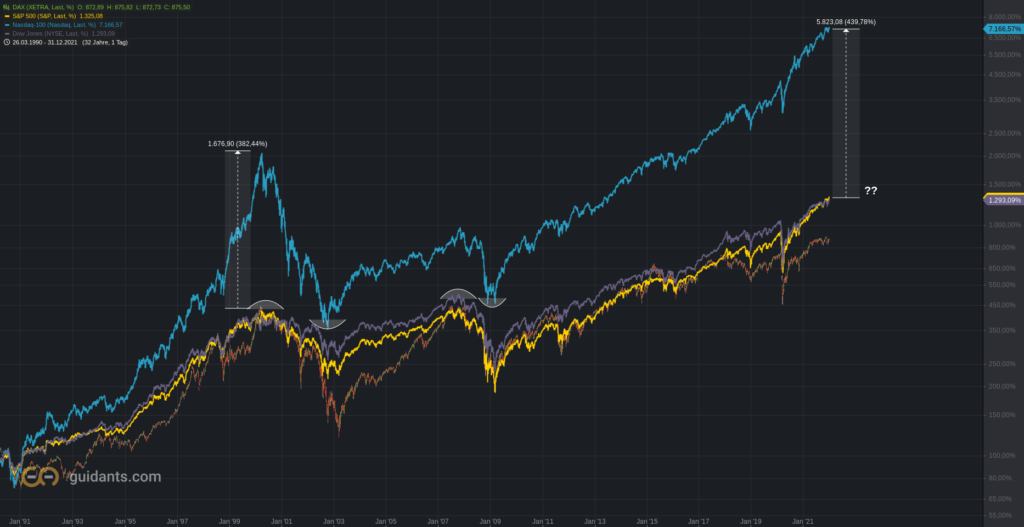

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq100 (blau), S&P500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Alle Indizes konnten das Jahr 2021 überdurchschnittlich gut beenden. Der DAX war mit knapp +16% der Underperformer. Der S&P500 und Nasdaq100 schafften jeweils 27%. Der Dow Jones etwas unter 19 Prozent.

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einem Rekordhoch. Nur ein radikaler Umschwung der Geldpolitik könnte Growth wohl unter Druck bringen.

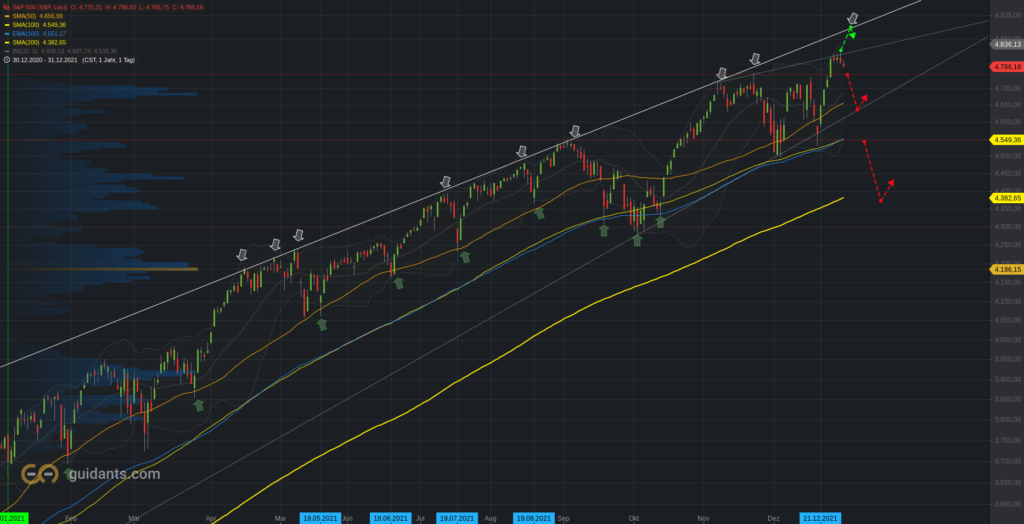

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET – Premium) ins übergeordnete Bild. Der S&P500 hangelte sich im Jahr 2021 stets an der 50-Tagelinie entlang. Dieses Muster wurde im letzten Quartal zunehmend unter Druck gesetzt, aber bisher verteidigt. Die 50-Tagelinie stellt damit weiterhin die wichtige Unterstützung und altbekannte “Buy-the-Dip”-Zone Richtung oberer Verbindungslinie. Bei Bruch durch die 100-Tagelinien (ca. 4.550) würden hingegen die Oktobertiefs und die 200-Tagelinien (4.400/.350) in den Blickpunkt rücken.

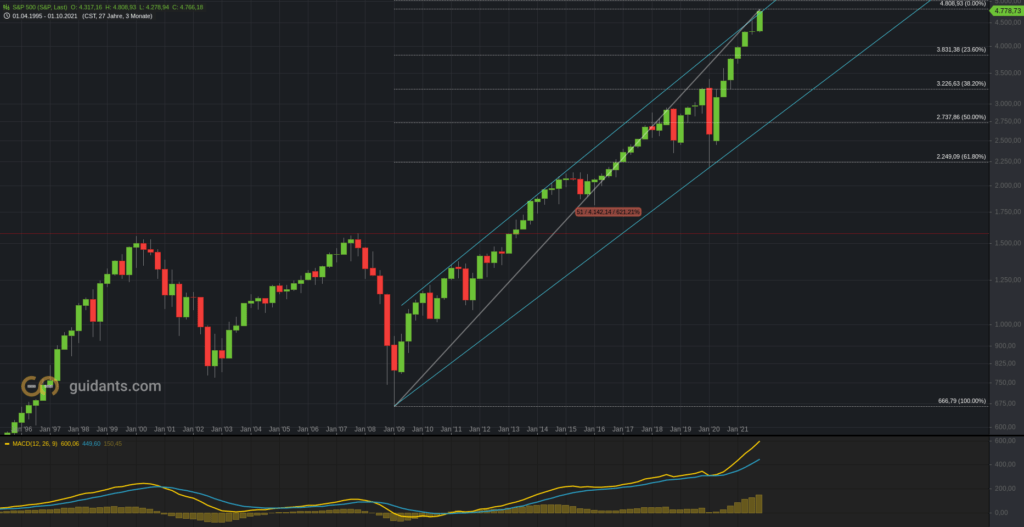

Der S&P500 im großen Quartalschart. Die extreme Hausse hat bisher keine ernstzunehmende Korrektur erfahren. Die massive Liquiditätsflut sorgte für eine Abkopplung von der Realwirtschaft. Im neuen Jahr wird diese Liquidität nun zügig reduziert. Eine Gefahr für die Hausse? Vermutlich sogar die größte Gefahr für die Hausse!

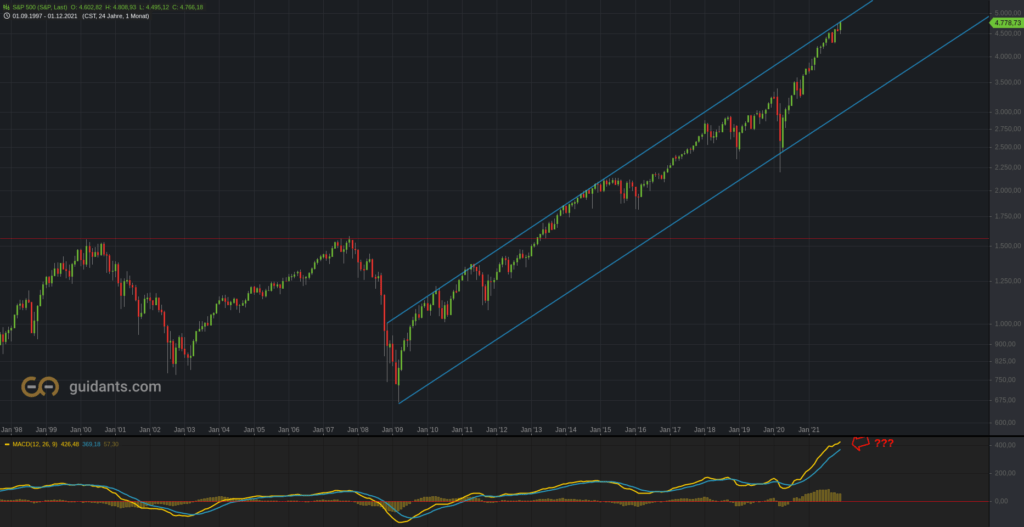

Blick ins große Bild für den S&P500 im Monatschart, wo die extreme Notenbank-Hausse (+600%) seit 2008 gut zu erkennen ist. Der Trendfolger MACD hat in dieser Zeit ein historisch hohes bullisches Niveau erreicht. An der Trendkanaloberkante sind nun leichte Ermüdungserscheinungen zu erkennen.

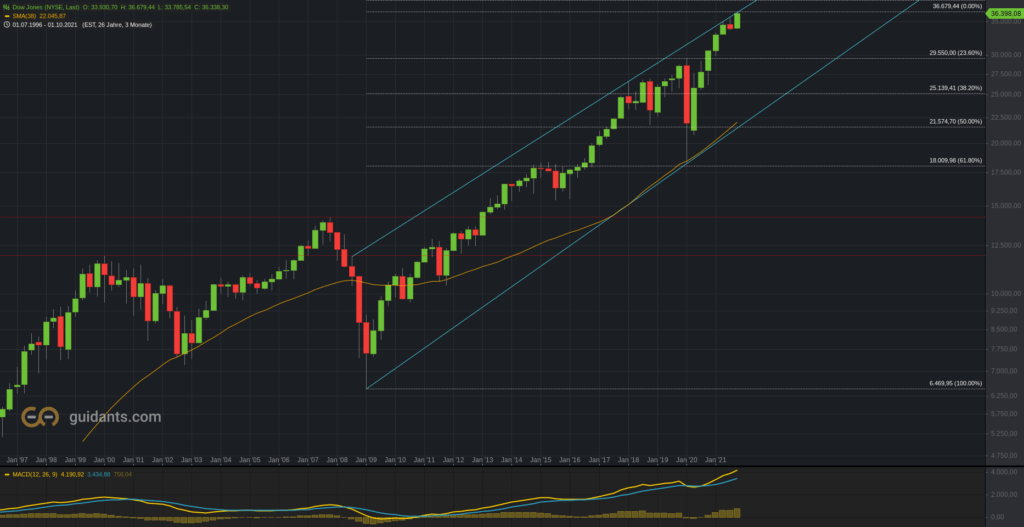

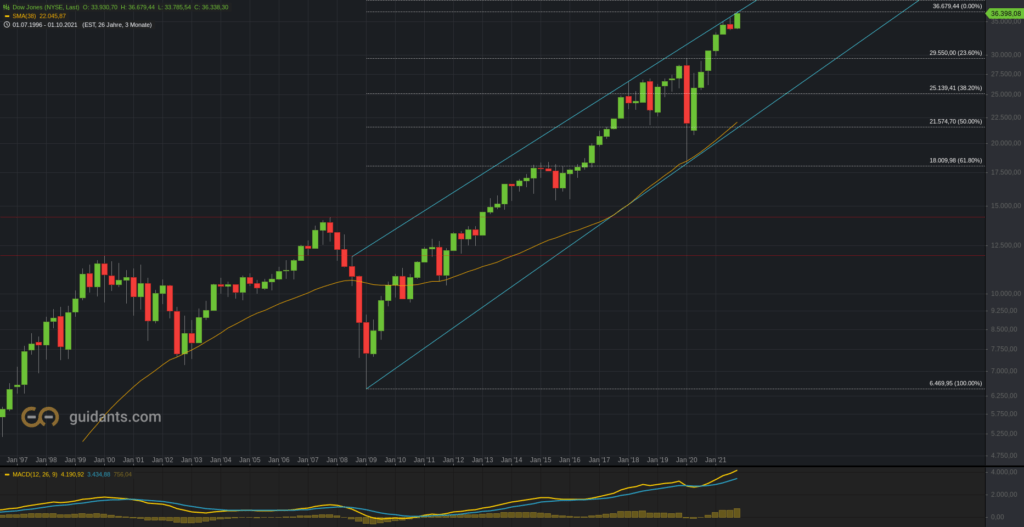

Der Blick zum Dow Jones Quartalschart, wo der Index in den letzten 3 Quartalen an der oberen Hausse-Trendkanalbegrenzung entlanggewandert ist. Der Trendfolger MACD steht auch hier auf historisch hohem Niveau. Ein schwieriges Niveau für den direkten Beginn einer weiteren Anstiegsperiode.

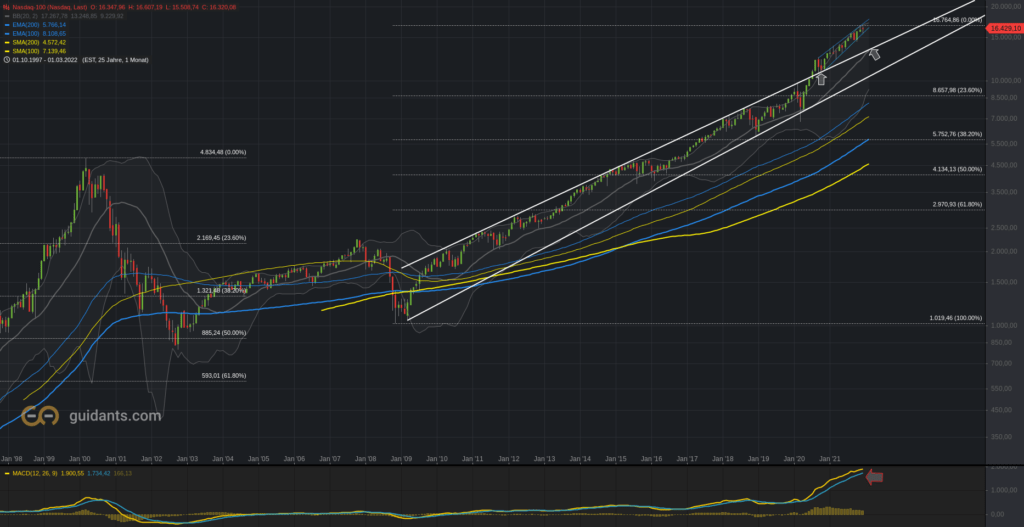

Der Nasdaq100 (Jahreschart und Monatschart) bleibt im großen Bild weiter extrem bullisch. Der aktuelle Rücksetzer schlägt kaum ins Gewicht. Im Nasdaq100 Jahreschart (jede Kerze 1 Jahr) ist der QE-Wahnsinn der Notenbanken perfekt im Chartbild zu erkennen. Die Notenbank-Hausse wurde mit immer mehr Liquidität befeuert. Die Performance liegt bei über 1.500% seit Ende 2008. Es gab fast nur starke grüne Jahreskerzen. Mit Ausnahme von 2018 (Taper Tantrum).

Im Monatschart notiert der NAS100 noch deutlich oberhalb(!) seines Hausse-Aufwärtstrendkanals und bildet aktuell einen steigenden Keil aus. Auch hier ist der MACD auf einem historisch hohen Niveau angekommen und zeigt erste Ermüdungserscheinungen. Die übergeordneten Trends sind intakt, jedoch stellen die historischen Ausprägungen ein Warnsignal dar.

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Der starke Kursanstieg während der Corona-Pandemie (Notenbankliquidität) ist in den letzten 3 Quartalen des vergangenen Jahres zum Stillstand gekommen. Markiert sind auch die beiden großen Bärenmärkte (Dotcom-Bubble, Finanzkrise). Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte.

Im großen Quartalschart ist der DAX an der 15k & 14.8 weiterhin gut gestützt. Darunter wäre eine schnelle Bewegung zur 14k möglich. Oberhalb steht eine Seitwärtsrange zur 15.600 und 16.030. Bei Bruch folgt die Aufhellung zur 16.290 und nachfolgend 16.450/.500.

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 20-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation (14.800) könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten.

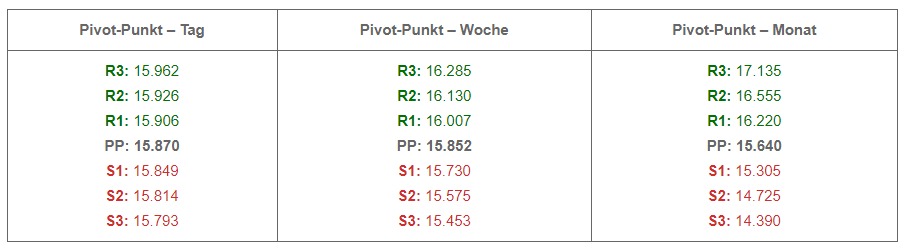

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Januar.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021.

DAX – Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.8. Die Bullen dominieren oberhalb der Marke und können eine Seitwärtsrange über die 15k, 15.430, 15.660, .800 zur 16k anstreben. Darüber weitere Aufhellung 16.3 und nachfolgend 16.450. Bei Bruch zurück unter die 14.8 folgt die 14k als nächste wichtige Unterstützung.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

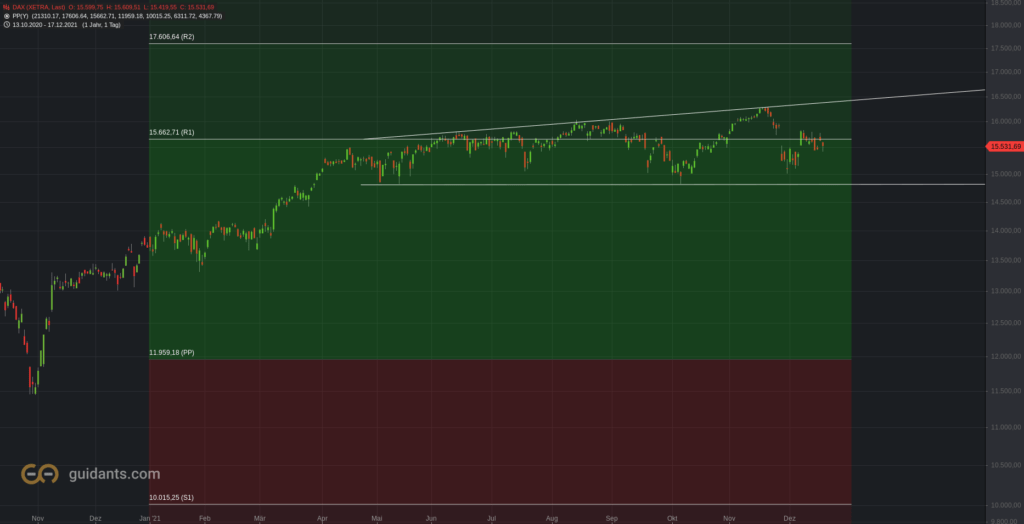

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX nach dem Mai auch im Oktober 2021 die wichtige 14.8 testen und somit die Seitwärtsrange zur 16k verteidigen konnte. Erst unterhalb trübt sich das Bild mittelfristig ein. Die neutrale Seitwärtsrange reicht von 14.815/15k/15.200/15.500/.640 und 15.800 zur 16.030. Oberhalb würde die Aufhellung zur 16.290 erfolgen, im Anschluss 16.450. Unterhalb wären hingegen 14.400 & nachfolgend die 14k zu nennen.

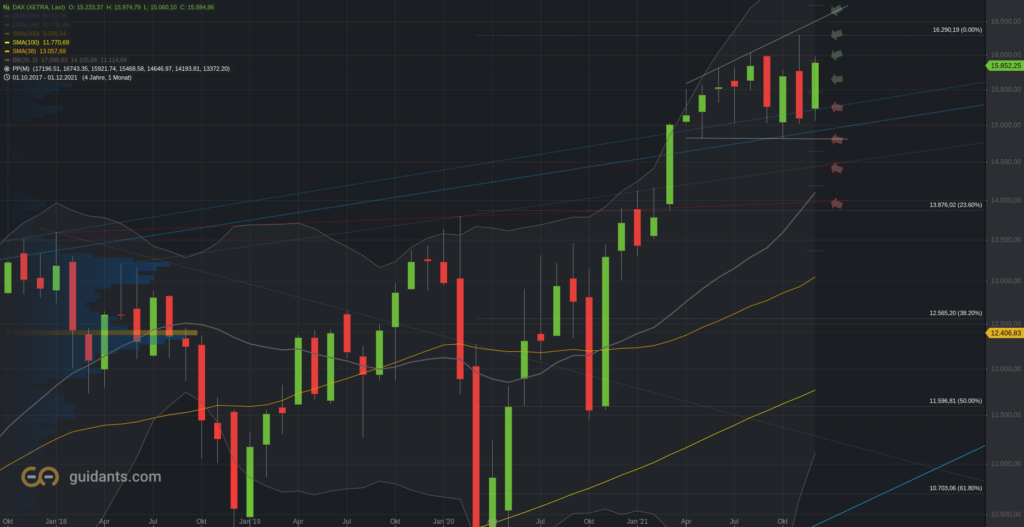

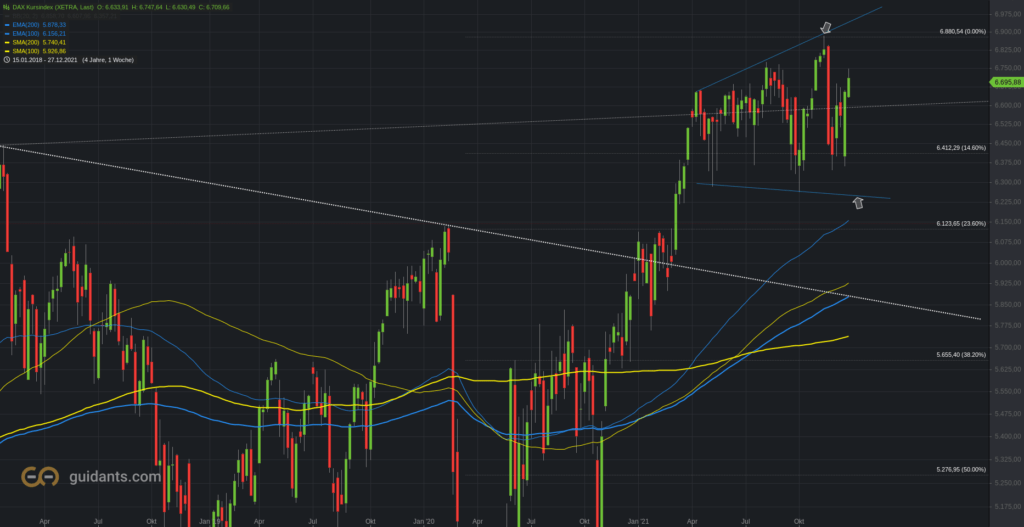

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo sich der DAX weiter inmitten der April-Seitwärtsrange (14.800 – 16.030) bewegt. Die ersten Handelstage im Januar sind gerne fester geprägt (frische Liquidität), gefolgt von einer kleinen Schwächephase (Konsolidierung der Jahresendrally). Die 15.800 und .850 stellen einen ersten relevanten Bereich.

Oberhalb können die Bullen die Range zur 15.920 ausbilden. Darüber wäre die Erweiterung zur 16k und 16.030 zu nennen. Bei Bruch weitere Aufhellung im Chartbild mit nächsten Ziele bei 16.130 und 16.200.

Unterhalb stellen die 15.730/.700 einen ersten bärischen Cluster. Direkt gefolgt vom GD38 und dem m. Bollinger um .620 als nächste gute Supportzone. Bei Bruch Erweiterung zur 15.530, welche darunter für eine Eintrübung zur .420 und 15.320 sorgt.

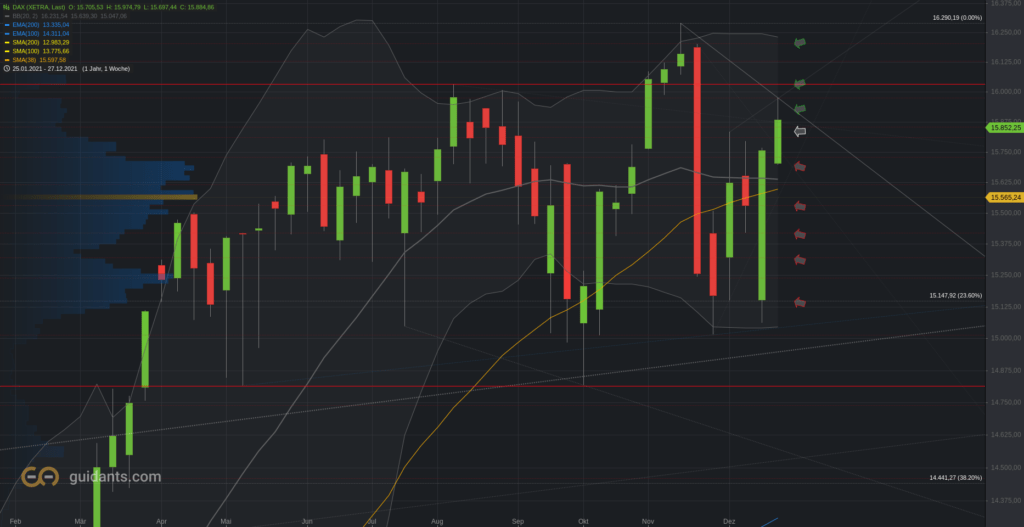

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

Im Trading-Chat werdet ihr über die charttechnischen Veränderungen stets aktuell informiert.

Allgemeiner Hinweis:

Unter Tagesanalysen und Live-Analysen/ Trading-Chat werdet ihr auch tagsüber stets aktuell informiert. Bitte beachtet auch die Live-Trading-Gruppe. Volle Einsicht erhalten jedoch nur registrierte Mitglieder der Seite. Hier kostenlos anmelden.

Sämtliche Bereiche und Funktionen (Bsp: E-Mail Service) stehen euch zu 100% kostenlos zur Verfügung. Bitte beachtet daher auch die Werbepartner. Danke.

Möchtet ihr die Trades der Profis kostenlos & vollautomatisch nachbilden?